Nu er plots weer inflatie is, vertellen de politieke elites graag verhalen uit de jaren zeventig. Maar deze crisis is in de eerste plaats een diepgaande crisis van het hedendaagse kapitalisme.

Meer dan dertig jaar lang was inflatie in de meeste westerse landen zo goed als verdwenen uit politieke discussies en de gedachten van burgers. Het ging vooral over groei, over concurrentievermogen en sinds 2008 is het economisch beleid er vooral op gericht een neerwaartse prijsspiraal, deflatie, te voorkomen.

En plotseling, eind 2020, verandert de gezondheidscrisis alles. De prijzen stijgen. Eerst enkel een paar producten, dan meer en meer. Wat iets tijdelijk zou zijn, is een blijvend verschijnsel geworden. En iedereen lijkt er door in de war te zijn. Politici, centrale banken en economen waren inflatie eigenlijk niet meer gewend. Men moet er plots weer rekening mee houden en nieuwe prioriteiten bepalen.

Maar inflatie is niet uit de lucht komen vallen. Dit is niet een of andere conjuncturele opleving. Zoals de inflatie van de jaren zeventig het einde inluidde van het Keynesiaans-Fordistische beheer van het kapitalisme, zo luidt die van het begin van de jaren 2020 een soort schemering in van zijn opvolger, het neoliberalisme.

De inflatie van de jaren 2020 luidt de schemering in van het neoliberalisme.

Want de oorzaken en de realiteit van deze inflatie zijn fundamenteel nieuw. Om deze kwesties te begrijpen, is het dus nodig een langetermijnvisie te hanteren en de algemene toestand van het productiesysteem te onderzoeken. Proberen de situatie op te lossen door de oude – en weinig succesvolle – recepten van de jaren tachtig te kopiëren lijkt een riskante houding, het resultaat van een verkeerd begrip van het huidige historische moment. Want deze inflatiegolf ondermijnt de economische zekerheden waar men al bijna een halve eeuw van uitging.

De onmogelijke belofte van “grote gematigdheid”

In de jaren zeventig werd inflatie gezien als een absoluut kwaad. Er werd beweerd dat het de oorzaak was van de werkloosheid en de tragere groei. Het moest dus koste wat kost bestreden worden. “Prijsstabiliteit” gegarandeerd door onafhankelijke centrale banken en ondersteund door een beleid van “structurele hervormingen” werd zo de prioriteit.

Deze prioriteit veranderde het dominante model al snel in zijn geheel. Inflatie was endemisch omdat, volgens deze lezing, het Keynesiaans-Fordistisch nationaal model industriële concentratie, protectionisme en herverdeling van lonen bevorderde. Concurrentie, vrijhandel en loonmatiging werden de nieuwe heilige drie-eenheid van het economisch beleid.

Inflatie in Frankrijk sinds 1960. © Federal Reserve Bank of St. Louis.

Hoe historisch en theoretisch zwak dit verhaal ook is, het is ingeburgerd in het publieke en politieke discours. En iedereen was bereid het te geloven. De belofte was de werknemers te compenseren voor hun “inspanningen” en het niet-commerciële domein in de samenleving te verminderen door een algemene matiging van de consumptieprijzen. De lonen konden worden gedrukt omdat de mondialisering en de liberalisering voor lagere prijzen zorgden.

De consument moest in de rekken vinden wat hij als werknemer was kwijtgeraakt. Dit was de wondere wereld van de “grote matiging” van de jaren 1990 en 2000, toen een lage inflatie geacht werd het algemeen welzijn te waarborgen.

Maar deze ideale wereld werd al snel onhoudbaar. De effecten van de mondialisering van de productie, de individualisering van de arbeid en de drang om de vakbonden uit te schakelen hebben namelijk geleid tot een algemene vertraging van de vraag en bijgevolge van de investeringen. De productiviteit bleef dalen, waardoor een neerwaartse druk werd uitgeoefend op de winsten en de lonen en de ontwikkeling van de productie werd bevorderd. Maar na 2008 moesten centrale banken en vervolgens de staat worden gemobiliseerd om te proberen dit model met steeds meer moeite te redden.

Aandeel van de lonen in het bbp in de Verenigde Staten. © Federal Reserve Bank of St. Louis.

De belofte van de voordelen van prijsstabiliteit was des te moeilijker waar te maken omdat prijsstabiliteit zelf moeilijk waar te maken was. Na de ineenstorting van de financiële sector hebben de centrale banken er tien jaar lang miljarden euro’s in gepompt om een deflatoire spiraal te voorkomen, zonder hun doelstellingen daarmee te bereiken. Hoewel de prijzen schijnbaar gematigd bleven, stonden de gezinnen steeds meer onder druk wat lonen en openbare diensten betreft – om de blijvende rentabiliteit van het kapitaal te kunnen verzekeren. Ondertussen verveelvoudigden de financiële en vastgoedzeepbellen, waardoor de ongelijkheid toenam.

In tegenstelling tot wat we vaak horen, zijn deflatie en inflatie niet twee tegengestelde verschijnselen, maar vullen zij elkaar vaak aan. De “grote matiging” heeft geleid tot chronische onderinvestering, tot een steeds grotere spreiding en versnippering van de productieketens en, ten slotte, tot een toenemende kwetsbaarheid van de werknemers tegenover het kapitaal. Hier vinden we de bronnen van de huidige inflatiecrisis.

De prijs-winstspiraal

Het neoliberalisme, ontstaan uit de belofte van prijsmatiging, heeft aldus de grondslag gelegd voor de huidige inflatiekoorts. Dit is begrijpelijk als men denkt aan de “flexibiliteit” ten opzichte van de markt, die lang is aangeprezen als het summum van economische organisatie en de bron van de “grote matiging”. Dankzij dit systeem kon men snel en goedkoop aan krijgen wat men nodig had: goederen, diensten, banen, grondstoffen. De reactie is onvermijdelijk snel en optimaal. Dit was des te meer het geval omdat de financiële dekkingsmechanismen het mogelijk maakten te anticiperen op de toekomstige vraag en zo de productie beter te organiseren.

Hoogte van de winsten in de Verenigde Staten. © Federal Reserve Bank of St. Louis.

Wat er in de nasleep van de gezondheidscrisis gebeurde, was in flagrante tegenspraak met deze voorschriften. Flexibiliteit en veronderstelde efficiëntie zijn een valstrik geworden. De plotse schommelingen van de vraag tijdens de gezondheidscrisis waren volkomen onvoorzien en het “net op tijd”-systeem was hier niet op voorbereid, ook al blijft het herstel van de vraag achter bij dat van 2019. Onder deze omstandigheden biedt de neoliberale mondialisering van de productie geen oplossing, maar wordt zij juist het probleem, de bron van de inflatiecrisis.

De neoliberale organisatie is niet langer de garantie voor de “grote matiging”, maar de brandstof voor hernieuwde inflatie. Haar belofte wordt onhoudbaar. Dit is met name het geval omdat deze inflatiegolf de bedrijven de gelegenheid biedt hun marges te verbeteren door op de prijzen te spelen. Wat in de jaren 2010 moeilijk was, is nu ineens mogelijk. Niet dat er meer vraag is, maar het aanbod is beperkter.

Ook hier wordt de beweging aangewakkerd door neoliberaal beleid. Zoals altijd ging de liberalisering van de markt gepaard met bedrijfsconcentratie, aangemoedigd door de financiële sector, die lucratieve winsten zag. Deze beweging komt tot uiting in het toegenomen vermogen van ondernemingen om hun prijzen op te leggen (hun “pricing power”). De Bank voor Internationale Betalingen (BIB) heeft onlangs in haar bulletin benadrukt dat dit vermogen tot prijsvorming door ondernemingen “historische hoogten” heeft bereikt.1

Zoals altijd ging de liberalisering van de markt gepaard met bedrijfsconcentratie, aangemoedigd door de financiële sector.

In de geschiedenis van het neoliberalisme worden de afgelopen jaren gekenmerkt door een steeds sterkere verschuiving in de richting van rent-seeking, wat door het liberaliseringsbeleid niet wordt beteugeld maar juist wordt aangewakkerd. Bij de openstelling van de markten, zoals in de jaren zeventig en tachtig, doet zich een moment van deconcentratie voor, dat echter snel opdroogt onder invloed van de concurrentie.

Dit is recentelijk gebleken in de technologiesector, in de detailhandel, in de telefonie, maar ook in de financiële sector, waar de logica van het vermogensbeheer de overhand heeft gekregen op de logica van de markt. Overal zijn in het beste geval oligopolies ontstaan en in het slechtste geval de facto monopolies.

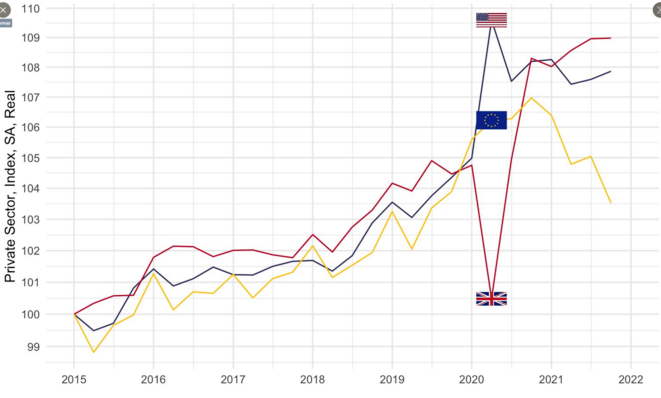

Reëel uurloon, Verenigde Staten, Europese Unie en Verenigd Koninkrijk. © OESO

Zodra de grondstofprijzen en de productiekosten exclusief lonen stijgen, is het gemakkelijk dit ruimschoots te compenseren door de prijzen te verhogen en daarmee de marges te verbeteren.

In tegenstelling tot wat men ons wil doen geloven, is de huidige crisis dus geheel anders dan die van de jaren zeventig. De beweging is niet, zoals orthodoxe economen beweren, een “prijs-loon”-spiraal maar een “prijs-winst”-spiraal: het zijn de winsten die de inflatie aanwakkeren en het is deze beweging die leidt tot de overdracht ervan naar de rest van de economie.

De daling van de reële lonen

Om te voorkomen dat de winsten uit de prijsstijgingen door overeenkomstige loonstijgingen worden opgeslorpt, passen de kapitaalbezitters de facto loonmatiging toe door de reële waarde van de lonen te verminderen. Dit gaat vooral gemakkelijk dankzij de “structurele hervormingen” van het verleden: de wereld van de arbeid kan niet langer zo doeltreffend reageren op de prijsdruk en de levensstandaard verdedigen als vroeger.

De vakbonden zijn verzwakt, de werknemers zijn geïsoleerd en worden bedreigd door snelle ontslagen en een verzwakte werkloosheidsverzekering. Het gevolg is dat de reële lonen, waarbij rekening gehouden wordt met de inflatie, dalen. Volgens Dares is in Frankrijk het gemiddelde loon in de private sector in het eerste kwartaal in reële termen met 2,3% gedaald. Maar het verschijnsel is hetzelfde in de Verenigde Staten, het Verenigd Koninkrijk en Duitsland.

In Frankrijk is het gemiddelde loon in de particuliere sector in het eerste kwartaal met 2,3% gedaald. Maar het verschijnsel is hetzelfde in de Verenigde Staten, het Verenigd Koninkrijk en Duitsland.

Deze daling heeft een eenvoudige betekenis: indien de lonen minder snel stijgen dan de prijzen, weerspiegelt dit een distorsie in de verdeling van de kosten van de ingevoerde inflatie tussen kapitaal en arbeid. En een soortgelijke vertekening in toegevoegde waarde. De werknemers offeren dus een deel van hun levensstandaard op om de winsten veilig te stellen.

De kern van de huidige inflatoire dynamiek wordt zo gevormd door de winsten. In de Verenigde Staten, net als in Frankrijk, spreken de cijfers voor zich. Het margeniveau van Franse bedrijven is in het laatste kwartaal van 2021 veel hoger dan in 2019, terwijl het bbp bijna gelijk is. In de Verenigde Staten hebben de winsten sinds 2020 een recordhoogte bereikt.

De determinanten van prijsstijgingen tussen 1979 en 2019 en van 2020 tot 2021. © EPI

Een studie van het Amerikaanse EPI (Economic Policy Institute) laat duidelijk de verschillen zien met de jaren 70.2 Van de stijging van de eenheidsprijzen tussen het tweede kwartaal van 2020 en het vierde kwartaal van 2021 is 53,9% toe te schrijven aan de winst en 7,9% aan de lonen. Hoge marges, lage lonen: de inflatie van de jaren 2020 is dus absoluut niet dezelfde als die van de jaren 1970. En ook niet dezelfde inflatie als die door de standaardtheorie wordt verdedigd.

De hoge inflatie is niet het gevolg van een buitensporige vraag, van enige monetaire losbandigheid of van een versnelling van de lonen door hypothetische volledige werkgelegenheid, maar van het vermogen van ondernemingen om hun winstniveaus veilig te stellen door de prijzen te verhogen en de reële lonen te drukken.

De hoge inflatie is voorzaakt door het vermogen van ondernemingen om hun winstniveaus veilig te stellen door de prijzen te verhogen en de reële lonen te drukken.

Dat is de paradox van deze tijd: de economische en sociale organisatie die geacht werd voor lage prijzen te zorgen in ruil voor loonmatiging, leidt nu tot hoge prijzen zonder de mogelijkheid de lonen hieraan aan te passen. Met als gevolg de zeldzame situatie dat de reële inkomens instorten, waardoor huishoudens, vooral de armste, berooid achterblijven.

In de jaren zeventig bedroeg het reële loonverlies zelden meer dan 1%, de helft van het verlies in het eerste kwartaal van 2022… Maar de paradox is slechts schijn: als de neoliberale organisatie van de samenleving tot doel heeft voorrang te geven aan winst, dan is dat wat zij voortbrengt, ongeacht de dynamiek van de inflatie.

De race naar de bodem

In het licht van deze situatie hervat het neoliberalisme dus zijn belangrijkste functie: dat van het beschermen van kapitaal tegen arbeid. Nu de economische realiteit alle retoriek die sinds het eind van de jaren zeventig is verdedigd aan diggelen slaat, probeert men de recepten van die tijd te recycleren om de mensen te doen geloven dat de handhaving van de reële lonen, met andere woorden de handhaving van de levensstandaard van de werknemers, het ultieme kwaad zou zijn. Zonder hierbij te kijken naar het vraagstuk van de lonen, ook al weten we sinds Loon, prijs en winst van Marx3 dat de centrale kwestie van de inflatie die is van de verdeling van de lasten tussen lonen en winsten.4

Op zaterdag 14 mei verklaarde de gouverneur van de Banque de France, François Villeroy de Gahau, dat “iedereen zou verliezen als we de lonen zouden verhogen”.5 In februari was het zijn Britse ambtgenoot Andrew Bailey die opriep tot “matiging van de loonstijgingen” om “verlies van controle over de situatie” te voorkomen. De regeringen van hun kant, te beginnen met de Franse regering, trachten het effect van de inflatie op de consument te temperen door middel van winstsubsidies (zoals “energiecheques”) om de looneisen binnen de perken te houden. Deze evenwichtsoefeningen gaan schuil achter de retoriek van de “koopkracht”, die zorgvuldig vermijdt in te gaan op de huidige dynamiek.

Dit alles bewijst dat de neoliberale logica nog steeds krachtig aan het werk is: de prioriteit van de autoriteiten blijft het veiligstellen van de winsten. Het probleem is dat deze logica op een dood spoor begint te raken. Terwijl het neoliberalisme de huidige inflatie heeft doen ontstaan, lijkt het ook steeds sneller af te stevenen op de muur die het zelf bouwt.

Want door koste wat kost te proberen de lonen te drukken en het wapen van de stijgende rente te gebruiken om een vraagspiraal te voorkomen die niet bestaat, lopen we het risico de wereldeconomie in een nieuwe recessiecyclus te doen belanden en een financiële crisis uit te lokken. Dit zonder de bronnen van inflatie en tekorten te bestrijden, namelijk de organisatorische spanningen van het aanbod en de ontwikkeling van de opbrengst.

De recessie die voor de deur staat

Dit betekent dat de wil om de inflatie te bestrijden door middel van de vraag een gewelddadige beleidsingreep zal vereisen, en het is niet zeker dat samenlevingen die reeds verzwakt zijn door decennia van neoliberale crisis en corona daartegen bestand zijn. Daarnaast verergert de milieucrisis, waardoor de hulpbronnen nog meer in gevaar komen.

In de meest kwetsbare en blootgestelde opkomende landen, bijvoorbeeld in Sri Lanka, laaien de politieke spanningen nu al op als gevolg van beperkingen, stijgende prijzen en tekorten.6 De volgende recessie zal waarschijnlijk explosief zijn.

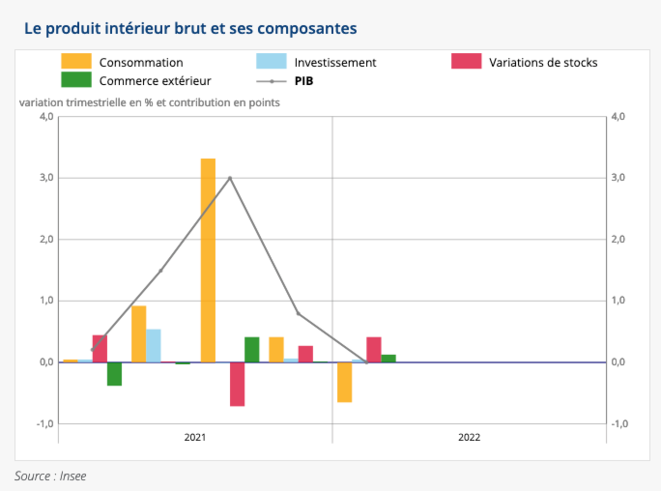

Ontwikkeling van het bbp en zijn componenten. © Insee

In Frankrijk zelf is de consumptie in het eerste kwartaal met 1,3% gedaald, hetgeen tot een stagnatie van het bbp op kwartaalbasis heeft geleid.7 Een dergelijke neerwaartse druk op de reële lonen komt in de geavanceerde economieën zelden voor. Men verbaast zich over de lichtzinnigheid waarmee de “verantwoordelijke” leiders deze situatie als gezond en normaal beschouwen.

Deze crisis is geen toeval. Het is de vertaling van een diepe impasse: de voortdurende daling van de productiviteitswinsten die het neoliberalisme niet heeft weten te beteugelen. Dit is het kernprobleem van het hedendaagse kapitalisme. Want als de productiviteit niet kan worden verhoogd, is er voor de ondernemingen geen enkele manier om de verhoging van de reële lonen of de gevolgen van de toegenomen concurrentie te compenseren.

De enige manier om ervoor te zorgen dat de winsten blijven stijgen is door prijs- en loonmatiging. Dit is de situatie die Ricardo in 1815 beschreef in Essay on Profits en die de stijging van de productiviteit tot nu toe had vermeden.8 De huidige inflatie is dus geen “ongelukje”, maar maakt deel uit van de diepgaande evolutie van het hedendaagse kapitalisme.

Voor bedrijven is de enige manier om ervoor te zorgen dat de winsten blijven stijgen prijs- en loonmatiging.

Dit is ook de reden waarom elke poging om een “interne” oplossing voor deze crisis te vinden op deze realiteit zal stuklopen. Het is niet mogelijk om eenvoudigweg de vraag of de concurrentie te stimuleren, noch om de opbrengsten zelf veilig te stellen. Overal lijken de deuren gesloten te zijn. De logica van de winst zal elke “sociaaldemocratische” poging doen mislukken en zal leiden tot een sociale en economische crisis, zoals Ricardo al zei. In ieder geval begint deze dynamiek dodelijk te worden voor de evolutie van de milieucrisis en zeer ontvlambaar op sociaal vlak.

Binnen dit kader lijkt de enige optie te zijn de huidige dynamiek van de productiewijze te doorbreken door middel van een radicale verandering waarbij het genereren van winst niet langer centraal zal staan. Dit kan worden bereikt door middel van noodmaatregelen om het huidige momentum te “breken”: prijscontrole, loonindexering, tekortenbeheer door rantsoenering en winstbelastingen. Vervolgens zal het nodig zijn de renteniersbedrijven waartegen de maatregelen zich richten af te breken en de productiewijze volledig te reorganiseren door middel van planning en democratisering. Deze inflatiecrisis verandert alles doordat ze dergelijke debatten en spanningen onvermijdelijk op gang brengt.

Dit artikel verscheen oorspronkelijk bij Mediapart op 18 mei 2022.

Footnotes

- “Are major advanced economies on the verge of a wage-price spiral?”, BIS Bulletin, 4 mei 2022.

- “Wage growth has been dampening inflation all along—and has slowed even more recently”, Economic Policy Institute, 12 mei 2022.

- Karl Marx, Loon, Prijs, Winst, 1865.

- Romaric Godin, “L’inflation relance le débat sur l’augmentation des salaires”, Mediapart, 25 januari 2022.

- “Le Gouverneur de la Banque de France, invité de “C à Vous” | Banque de France”, Youtube, 12 mei 2022.

- Romaric Godin, “Sri Lanka : les causes du désastre économique”, Mediapart, 19 april 2022.

- Romaric Godin, “L’économie française sous la menace de la hausse des prix”, Mediapart, 9 mai 2022.

- David Ricardo, An Essay on Profits, Londen, 1815.