Tax the rich. Het idee wint terecht wereldwijd terrein. De rijkdom van de rijksten groeit aan explosief tempo maar ontsnapt aan de fiscus. Een vermogensbelasting is technisch mogelijk en maatschappelijk noodzakelijk.

Het werd een historische gebeurtenis: voor de eerste keer sinds vele jaren ondertekenden de ministers van Financiën van de G20, onder wie die van landen als China, de Verenigde Staten, de Europese Unie en Rusland, bij consensus een document. Dat document stelt: “ Met volledig respect voor de fiscale soevereiniteit zullen we samenwerken om ervoor te zorgen dat de allerrijksten effectief worden belast.”1

De verklaring blijft weliswaar vaag en heeft alleen symbolische waarde, aangezien er geen bindende component is, maar als de G20 erover praat, is dat omdat het belasten van de rijkdom van de rijkste mensen een niet langer te vermijden agendapunt is geworden. Ook in België kwam het onderwerp opnieuw in het nieuws tijdens de laatste verkiezingscampagne. In ons land zijn er mensen die honderden miljoenen of zelfs miljarden euro’s aan vermogen bezitten.

Maar of het nu in België is of elders in de wereld, zodra de kwestie van het belasten van de grootste vermogens ter sprake komt, hoor je altijd opnieuw dezelfde argumenten: een vermogensbelasting vernietigt de economische activiteit, ze voert een dubbele belasting in – en is dus oneerlijk omdat inkomen uit arbeid al belast wordt – België is al wereldkampioen inzake belastingen, een belasting op grote fortuinen doet de rijksten op de vlucht slaan en brengt dus niet veel op, ze ontmoedigt investeringen … En tot slot is het bezit van de rijksten geheim en moeilijk in te schatten, en dus onmogelijk om te belasten.

Grote fortuinen ontsnappen aan belasting

Laten we beginnen met de kwestie van de oneerlijke dubbele belasting die deze belasting zou creëren. Alle ontwikkelde landen hebben een inkomstenbelasting: je kunt dus zeggen dat ook de superrijken al belasting hebben betaald en dat een vermogensbelasting daarom betekent dat eenzelfde bedrag twee keer belast wordt.

van de UCLouvain.

Zijn onderzoek richt

zich op energie-economie en fiscaliteit.

Dit zou waar zijn als rijkdom het resultaat zou zijn van het accumuleren van spaargeld afkomstig van arbeidslonen. Zo werkt het voor de overgrote meerderheid van de bevolking die door te sparen op een loon dat al belast wordt, een vermogen opbouwt en daarmee een auto of een huis koopt, of zich een vakantie gunt. Maar voor de meeste gefortuneerden werkt het niet op die manier. Boven een bepaalde vermogensgrens is het niet meer spaargeld uit arbeidsinkomen waardoor je miljardair of multimiljonair wordt: 100 miljoen euro is het equivalent van 3.300 jaar onafgebroken werken en elke maand 2.500 euro opzijzetten. Het is dus totaal uitgesloten dat je met een arbeidsloon heel rijk kan worden!

Het belasten van het vermogen van de steenrijken is een onvermijdelijk discussiepunt geworden.

Het leeuwendeel van het inkomen van de rijken komt uit het bezit van land, onroerend goed, bedrijven of aandelen, gekocht of geërfd. En als je een bedrijf hebt dat in waarde stijgt door het werk van zijn werknemers, hoef je niet eens te werken. In 2021 toonde de krant Propublica aan dat Jeff Bezos, toen de rijkste man ter wereld, verhoogde kinderbijslag kon krijgen omdat zijn aangegeven arbeidsloon … nul dollar, nul cent bedroeg! Kapitaal wordt niet belast door inkomstenbelasting, omdat inkomstenbelasting in wezen arbeid belast. En het fortuin van de rijkste mensen komt niet voort van hun werk.

In werkelijkheid leven de rijksten voornamelijk door te lenen. Wanneer je miljarden aan activa hebt, zijn banken altijd bereid om je een paar miljoen te lenen om je dagelijkse uitgaven te financieren. Ze kunnen er zeker van zijn dat ze op tijd terugbetaald worden. “Is het terecht dat miljardairs minder belasting betalen dan hun chauffeurs?” Gabriel Zucman vroeg het zich op 25 juli 2024 af in een interview in Le Soir. Een terechte vraag, want deze situatie leidt ertoe dat de rijkste 1%, de rijkste 0,1% of zelfs de 0,01% rijksten uiteindelijk in verhouding tot hun rijkdom minder belasting betalen dan de middenklasse of zelfs de armsten.

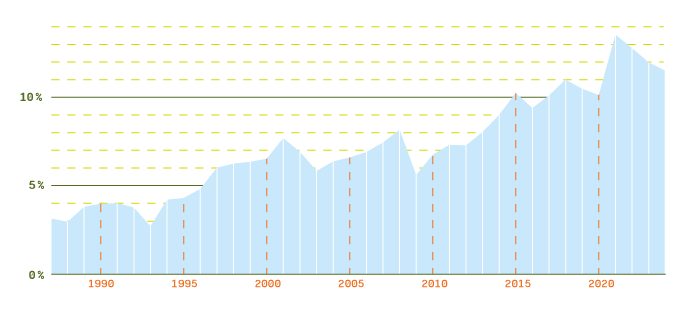

Het resultaat is dat het deel van de rijkdom in handen van de zeer rijken blijft stijgen, net als de ongelijkheid, omdat de mazen in het belastingstelsel worden uitgebuit door zeer rijke individuen. En toch is er niets illegaals aan deze ontwijking. Dit is belastingoptimalisatie, geen fraude. Je kunt ook niet zeggen dat dergelijk gedrag immoreel is. In zijn boek Le Capital au XXIᵉ siècle laat Thomas Piketty duidelijk het mechanisme van deze accumulatie zien: hoe rijker iemand is, hoe hoger het rendement van zijn investering doorgaans is.

Bron: “A blueprint for a coordinated minimum effective taxation standard for ultra-high-net-worth individuals” , Gabriel Zucman.

Dit wordt zo’n groot probleem dat zelfs regeringen zoals die van de Europese Unie en de Verenigde Staten zich er zorgen over beginnen te maken. De G20 heeft een wereldwijde minimumbelasting voor miljardairs voorgesteld van ongeveer 2 procent: elk jaar willen ze de omvang van hun vermogen onderzoeken en als het bedrag van hun belasting lager ligt dan 2 procent van hun vermogen, gaat het verschil naar de fiscus.

Het is onwaarschijnlijk dat de G20 een dergelijke belasting zal invoeren, gezien het politieke gewicht dat miljardairs in veel landen in de publieke sfeer hebben. En economische macht geeft politieke macht. Toch is deze verklaring een stap in de goede richting. Net als bij de kwestie van het belasten van multinationals is het plan om de rijksten te belasten niet ambitieus, maar niemand kan nog ontkennen dat er een probleem is.

Een gapend gat in België: geen meerwaardebelasting

Wanneer in België het onderwerp vermogensbelasting ter sprake komt, is een van de eerste tegenargumenten dat het belastingniveau in het land al erg hoog is. Alle Belgen weten dit: arbeid wordt in België inderdaad zeer zwaar belast. Zoals alle West-Europese landen, belast België arbeid zwaar en kapitaal summier.

België heeft nog een andere bijzonderheid: het belast dividenden op aandelen, maar niet de meerwaarde op aandelen. Stel dat twee bedrijven in één jaar 1.000 euro winst boeken. Het ene bedrijf besluit één euro dividend uit te keren aan elk van zijn 1000 aandeelhouders. Ze worden dan belast tegen 30 procent. Het andere bedrijf besluit om de 1.000 euro op een bankrekening te zetten, waardoor de waarde van elk aandeel met één euro stijgt. Als aandeelhouders deze meerwaarde willen verzilveren, verkopen ze hun aandelen … en worden ze niet belast op de winst die ze daarmee maken. Economisch is dat twee keer hetzelfde, maar niet in de ogen van de fiscus. Kapitaalinkomsten worden in België in theorie belast tegen 30 procent, in de praktijk hoef je alleen de meerwaarden te realiseren om dit tarief te vermijden. Vermogen en inkomsten uit vermogen worden dus helemaal niet “twee keer belast”.

De rijkdom van de rijksten komt niet van hun werk.

Dit is des te problematischer omdat, zoals we hebben gezien, sommige zeer rijke huishoudens hun spaargeld in beleggingsfondsen stoppen die hen geen dividend uitkeren: ze worden dus niet belast. Daarna hoeven ze alleen nog maar te leven bij gratie van leningen, bij voorkeur van hun fonds. Canada, Japan en veel andere landen heffen wel een belasting op meerwaarde van aandelen. Zij doen dus beter dan België, maar dat is dus niet genoeg. Het enige wat je hoeft te doen is het geld in het beleggingsfonds laten zitten en naar de bank gaan om geld te lenen voor dagelijkse uitgaven. Zolang de aandelen niet worden doorverkocht, is er geen meerwaarde en dus ook geen belasting.

Kapitaalvlucht: een bestudeerd en beperkt fenomeen.

Het idee is zo oud als de straat: als we de rijksten belasten, gaan ze naar waar het gras groener is en de fiscaliteit gunstiger ; het kapitaal zal “verdampen” en uit het land verdwijnen. Het is een mythe. In Europese landen zijn al experimenten opgezet met vermogensbelasting. Bijvoorbeeld in Frankrijk. Er is veel onderzoek gedaan naar het langetermijneffect in Frankrijk.2 De conclusie? Vermogensbelasting veroorzaakt amper kapitaalverplaatsing.

Wanneer een vermogensbelasting wordt ingevoerd, leidt dit wel tot een kapitaalvlucht in de korte tijd die daar onmiddellijk op volgt. In de economische literatuur over dit onderwerp wordt dit effect geschat op 7 tot 17 procent van het belaste kapitaal per procentpunt belasting.3 Als we, zoals Zucman voorstelt, het vermogen van miljardairs met 2 procent belasten, dan zou in eerste instantie tussen 14 en 34 procent van het vermogen van miljardairs verdwijnen, hetzij door belastingontduiking, hetzij door andere effecten zoals veranderingen in spaargedrag.

Maar andere studies tonen aan dat na deze initiële schok een groot deel van het kapitaal terugkeert naar het land van herkomst, zoals het geval was in Frankrijk. Het lijkt erop dat naast het principe van “als ze me belasten, ben ik weg”, er nog een ander belangrijk principe is, namelijk dat ze dicht bij wie en wat ze kennen willen blijven. Ook rijke mensen geven om hun familie, hun naasten, hun netwerk … Een Deens onderzoek toont aan dat voor Deense ondernemers de prioriteit bij het kiezen van een woonplaats de nabijheid van hun familie is.4 Wereldwijd woont slechts 10 procent van de miljardairs niet in hun eigen land en dit cijfer is door de decennia heen stabiel gebleven.5

Welke impact op de economie?

Tijdens de Belgische verkiezingscampagne van 2024 maakte het Federaal Planbureau in het kader van de kostenberekening van verkiezingsprogramma’s verschillende ramingen van de opbrengsten uit een mogelijke vermogensbelasting. Dit alarmeerde de superrijken en leidde tot een opiniestuk dat door 400 ondernemers werd ondertekend.6 Hun belangrijkste punt: het vermogen belasten zal onvermijdelijk tot lagere groei leiden. Laat de ultra rijken dus maar zelf beslissen wat ze met hun vermogen doen. De logica is duidelijk: ondernemers investeren hun spaargeld op een efficiënte manier, terwijl de staat dat deel van het inkomen toch maar gebruikt voor iets anders dan investeringen te financieren. Resultaat: minder investeringen en dus minder groei.

Wat is daarvan aan? Is dit gebeurd in landen die een vermogensbelasting hebben geprobeerd? Verschillende recente onderzoeken vertellen een ander verhaal.7 Door het vermogen te belasten, activeren we juist dat vermogen voor investeringen. Stel dat een lijfrentetrekker een stuk grond bezit dat hij niet bewerkt. Als hij belast wordt op deze grond, heeft hij er alle belang bij om die te verkopen aan iemand die de grond zal uitbaten, of om hem zelf uit te baten zodat de inkomsten ervan de belasting compenseren. In werkelijkheid verliezen dus niet de ondernemers het meest bij van een vermogensbelasting, maar de renteniers die kapitaal hebben dat ze niet investeren in een productieve activiteit. Denk aan landeigenaren, speculanten enzovoort.

Ten tweede pakt het beoogde tarief de rijkste individuen helemaal niet hard aan. Financiële activa groeien gemiddeld met 5 tot 10 procent per jaar, een belasting van 2 procent op deze activa is in feite slechts gelijk aan een belasting van 20-40 procent op de inkomsten uit deze activa. Met andere woorden, iets minder dan wat de algemene bevolking betaalt op haar inkomen uit arbeid.

Hoe zit het met de impact op de groei? Een onderzoek van een vermogensbelasting in Zweden lijkt erop te wijzen dat een vermogensbelasting van 1 procent tot 0,03 procent minder toegevoegde waarde leidt.8 Dit is natuurlijk maar één onderzoek, maar het laat zien dat er geen wetenschappelijke consensus is over dit onderwerp.

In heel deze discussie over de economische impact wordt de olifant in de kamer natuurlijk over het hoofd gezien: een vermogensbelasting dient niet om de economische activiteit te verhogen, maar om een zekere fiscale rechtvaardigheid te garanderen, een rechtvaardigheid die momenteel zoek is. Het herverdelingseffect van een dergelijke maatregel zou een positief effect hebben op de samenleving. Verschillende sociologen benadrukken dat egalitaire samenlevingen beter presteren op een hele reeks sociaaleconomische indicatoren, zoals geestelijke gezondheid, welzijn van kinderen en geweld.9 De inkomsten uit een vermogensbelasting, geherinvesteerd in volksgezondheid of onderwijs, zouden deze indicatoren verbeteren.

Erfgoed gaat niet over Picasso’s

Het belasten van kapitaal is allemaal goed en wel, maar hoe belast je activa waarvan je de waarde moeilijk kunt inschatten? Moet de fiscus wijnkelders bezoeken, postzegelverzamelingen of kostelijke fietsen inventariseren? Dit is nog een argument dat je vaak hoort: we weten niet waar het kapitaal van de rijkste mensen zit of hoeveel het waard is.

In feite bestaat het overgrote deel van het fortuin van rijke mensen uit aandelen in bedrijven en onroerend goed. Voor miljardairs zou de helft van deze aandelen uit beursgenoteerde bestaan en de andere helft uit niet-genoteerde. Volgens statistieken van de Nationale Bank van België vormen financiële en vastgoedactiva in België het leeuwendeel van de rijkdom van de topklasse. Het hoogste deciel van rijke mensen zou 470 miljard aan onroerend goed bezitten en 65 miljard aan beursgenoteerde aandelen.

België belast arbeid zwaar , maar kapitaal summier.

Dit fortuin is dus gemakkelijk in te schatten. Om beursgenoteerde aandelen te waarderen, kijk je gewoon naar de marktprijs. Voor niet-beursgenoteerde aandelen zijn er verschillende boekhoudmethoden. Met onroerend goed is het iets ingewikkelder, maar er bestaan wel methodes voor, zoals die in zwang bij erfenissen. Het is misschien moeilijk om de waarde van het Picasso-schilderij in de woonkamer van een of andere ondernemer in te schatten, maar hoeveel van zijn vermogen bestaat uit kunstwerken? En waarom niet gewoon de aankoopprijs nemen of de waarde waartegen het werk verzekerd is? En er zijn nog veel meer methoden.

Het debat over methoden mag ons in geen geval afleiden van het hoofddebat over fiscale rechtvaardigheid. Belasting op rijkdom is geen kwestie van kunnen meten, maar een politieke kwestie.

Een noodzakelijke keuze

Onlangs koos de Europese Commissie ervoor om de strenge criteria voor begrotingstekorten en overheidsschulden opnieuw te gaan toepassen. Voor België betekent het realiseren van het begrotingstekort en het terugdringen van de schulden dat het 30 miljard moet vinden tussen nu en 2030. Maar tegelijkertijd hebben we dringend behoefte aan massale investeringen, zoals in het koolstofvrij maken van de economie, het verbeteren van sociale programma’s en openbare infrastructuur.

Voor de meeste politici is de keuze snel gemaakt: om aan de Europese criteria tegemoet te komen moeten de overheidsuitgaven worden verlaagd en zal er dus fors moeten worden bespaard. Maar zelfs als je dit budgettaire keurslijf zou aanvaarden, dan is bezuinigen niet de enige optie. We kunnen ook de belastinginkomsten verhogen. De vermogensbelasting is een van de manieren om dit te bereiken, en niet de minste.

Slechts 10 procent van de miljardairs woont in een ander dan hun eigen land.

Mijn onderzoek10, gepubliceerd in mei 2024, toont aan dat de invoering van een vermogensbelasting jaarlijks tussen 8,9 en 13,2 miljard euro kan opbrengen voor de Belgische staat. De mogelijke belastingontwijking die dit zou meebrengen, kun je bestrijden met maatregelen zoals het afschaffen van bepaalde belastingniches. Met een vermogensbelasting kunnen we in ieder geval terugkeren naar een evenwichtige begroting, zonder dat degenen die werken de rekening betalen.

Afbraak van openbare diensten door geldgebrek en werkende mensen die steeds meer belasting betalen – dit is geen onvermijdelijk scenario, maar een politieke keuze. Zij die opkomen voor degelijke openbare diensten en eerlijke belastingen moeten ervoor vechten dat de volgende regering deze keuze niet meer maakt. Nu ook de ministers van Financiën van de G20 overwegen om de rijksten een bijdrage te laten leveren, is dit heel goed mogelijk! De belangrijkste argumenten tegen deze maatregel zijn niet gebaseerd op feiten of wetenschappelijke literatuur.

Aangezien het idee van een vermogensbelasting steeds weer opduikt bij elke begrotingsbeslissing, zal die niet snel uit het nieuws verdwijnen. Er is steeds meer steun voor de invoering ervan, ook van niet-links, en bijna niemand anders dan zij die eraan onderworpen zouden worden, verzetten zich ertegen. Waarom voeren we ze dan niet in?

uit het nieuws verdwijnen. Er is steeds meer steun voor de invoering ervan, ook van niet-links, en bijna niemand anders dan zij die eraan onderworpen zouden worden, verzetten zich ertegen. Waarom voeren we ze dan niet in?

Footnotes

- Punt 13 van de ministeriële verklaring van Rio de Janeiro over internationale belastingsamenwerking , 26 juli 2024.

- Gabriel Zucman , “ Les hauts patrimoines fuient-ils l’ISF ?” , s. d.

- Arun Advani en Hannah Tarrant , “Behavioural Responses to a Wealth Tax , Fiscal Studies 42 , nr. 3-4 ( 2021 ) : 509-37 , https://doi.org/10.1111/1475-5890.12283

- Michael S. Dahl en Olav Sorenson , “The Embedded Entrepreneur , European Management Review 6 , nr.3 ( 2009 ) : 172-81 , https://doi.org/10.1057/emr.2009.14.

- Gabriel Zucman , “A Blueprint for a Coordinated Minimum Effective Taxation Standard for Ultra-High-Net-Worth Individuals” , s. d.

- “Plus de 400 entrepreneurs s’opposent à une taxe sur le patrimoine” , L’Echo , 26 mei 2024 , www.lecho.be/economie-politique/belgique/general/plus-de-400-entrepreneurs-s-opposent-a-une-taxe-sur-le-patrimoine/10548279.html.

- Fatih Guvenen et al. , “Use It or Lose It : Efficiency and Redistributional Effects of Wealth Taxation*”,The Quarterly Journal of Economics 138 , nr. 2 ( 1 mei 2023 ) : 835-94 , https://doi.org/10.1093/qje/qjac047.

- Katrine Jakobsen et al. , “Taxing Top Wealth : Migration Responses and their Aggregate Economic Implications” , Working Paper , Working Paper Series ( National Bureau of Economic Research , februari 2024 ) , https://doi.org/10.3386/w32153.

- Richard G. Wilkinson en Kate Pickett The Spirit Level : Why More Equal Societies Almost Always Do Better.

- Martial Toniotti , Nummer 184 – mei 2024 : “ Que rapporterait une taxe sur le patrimoine en Belgique ?” , Regards économiques , 23 mei 2024 , 1-8 , https://doi.org/10.14428/regardseco/2024.05.23.