Toute l’économie mondiale est aujourd’hui en crise. Toute, à l’exception de la Chine. Face à la croissance rapide de l’Empire du milieu, les États-Unis se dirigent vers une nouvelle guerre froide.

Tandis que les nantis sont inondés de richesses entretenues par un marché boursier en plein essor, le reste de la population sombre dans une misère et un déclin, parfois relatifs, mais absolus dans certains cas. Dès lors, que l’on soit en haut ou en bas de l’échelle sociale, on percevra deux économies nationales distinctes : l’une prospère, l’autre précaire. Au niveau de la production, la stagnation économique entraîne pour la grande majorité des gens une baisse des attentes en matière de niveau de vie. Dans le même temps, la financiarisation accélère le processus de concentration des richesses entre les mains d’une infime minorité. En ce début de 2021, l’économie et la société américaines n’ont jamais été aussi polarisées depuis la Guerre civile.

La crise de production actuelle associée à la pandémie de la COVID-19 a bien entendu accentué ces disparités. Le problème général est néanmoins beaucoup plus profond et ne date pas d’hier. Il est le produit des contradictions internes du capital financier monopolistique. Comprendre les paramètres fondamentaux du système capitaliste financiarisé actuel est la clé pour comprendre la contagion du capital, cette connexion monétaire corrompue et corrosive qui gangrène l’ensemble de l’économie américaine, le monde entier et chaque facette de l’existence humaine.

L’argent disponible et la financiarisation du capital

« Le capitalisme » , comme le définit en 1986 l’économiste de gauche Robert Heilbroner dans Le capitalisme. Nature et logique, est « une formation sociale dans laquelle l’accumulation du capital devient la base organisationnelle de la vie socio-économique »1. Les crises économiques sous le capitalisme, qu’elles soient de court ou de long terme, sont avant tout des crises d’accumulation, c’est-à-dire de la dynamique de l’épargne et de l’investissement (ou de l’excédent et de l’investissement). La croissance découle des investissements dans de nouvelles capacités de production au sein d’entreprises nouvelles ou existantes. Ces décisions d’investissements dépendent des bénéfices escomptés liés aux nouveaux investissements.

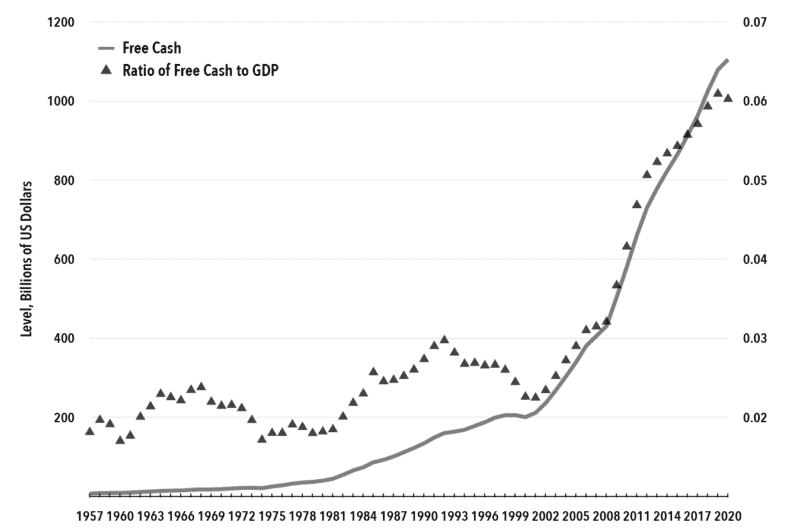

L’augmentation du déficit fédéral et la stagnation des investissements ont entraîné une augmentation considérable des liquidités disponibles dans les caisses des entreprises.

Vu sous cet angle, le déclin du taux de croissance à long terme que les économies monopolistiques matures des États-Unis, de l’Europe et du Japon ont connu au cours du dernier demi-siècle peut être considéré comme principalement lié à l’atrophie de l’investissement net2. Lorsque la structure monopolistique de l’accumulation crée des usines et des équipements excédentaires, cela a tendance à diminuer les bénéfices attendus des nouveaux investissements.3 Dans l’économie américaine, les capacités dans le secteur manufacturier ont décliné durablement, stagnant en moyenne à 78 % entre 1972 et 2019 – bien en deçà des niveaux capables de stimuler l’investissement net4. Cela a paralysé le processus d’accumulation du capital dans la production, les capacités inutilisées existantes ayant tendance à inhiber la création de nouvelles capacités. De 1960 à 1980, il était courant que l’investissement privé net constitue environ 40 % de l’investissement privé brut. Depuis 2000, ce chiffre est tombé à environ 20 %, alors même que les investissements bruts ont diminué par rapport au revenu national5.

On ne saurait trop insister sur l’ampleur de l’atrophie des investissements nets dans les pays qui forment le noyau dur du capitalisme. De manière théorique, l’excédent économique – la différence entre la production nationale et le revenu salarial ou la consommation essentielle – correspond au revenu brut de la propriété (bénéfices, loyers, intérêts). La Chine a investi environ 80 % de son excédent économique, ce qui a lui a permis d’atteindre des taux de croissance élevés de 7 % ou plus. En revanche, les économies matures et monopolistiques telles que le Groupe des 7 (États-Unis, Japon, Allemagne, Royaume-Uni, France, Italie et Canada) investissent généralement moins de 50 % de l’excédent économique, ce qui se traduit depuis des décennies par des taux de croissance annuels moyens faibles et en déclin.6

Dans ces conditions, il faut se demander ce qu’il advient de la part de l’excédent économique détenu par les sociétés et les capitalistes individuels qui n’est pas investie dans de nouvelles capacités ?7 Une partie va alimenter la consommation capitaliste, mais il y a forcément des limites à cela. L’énorme surplus économique (réel et potentiel) que génère le système de l’exploitation économique va bien au-delà de ce que les riches peuvent dépenser en biens de luxe, aussi ostentatoire soit cette consommation. Pire encore, les capitalistes ne souhaitent pas consommer la plus grande partie de l’excédent économique dont ils disposent, car ils cherchent avant tout à accumuler des richesses.

Les dépenses publiques absorbent une partie de l’excédent économique, tout comme le gaspillage lié au processus commercial. Cependant, les dépenses publiques déficitaires augmentent également les bénéfices des entreprises après impôts au-delà du niveau déterminé par les dépenses capitalistes de consommation et d’investissement.8 Ainsi, sous l’effet conjugué de la croissance du déficit fédéral et de la stagnation des investissements, le montant des flux de liquidités disponibles dans les caisses des entreprises a augmenté de façon spectaculaire. Les flux de liquidités disponibles jouent un rôle central dans la financiarisation du capital et l’extrême polarisation de la société qui en résulte.9Ces flux sont détenus par des sociétés ou distribués aux actionnaires sous forme de dividendes et/ou de rachats d’actions. Trois facteurs, à savoir (1) le déficit fédéral, (2) la balance des comptes courants du pays (ou déficit commercial), et (3) les dépenses déficitaires du secteur non commercial (englobant les entreprises du secteur non marchand, le logement et les finances personnelles) peuvent être considérés comme soutenant les flux de liquidités disponibles.10

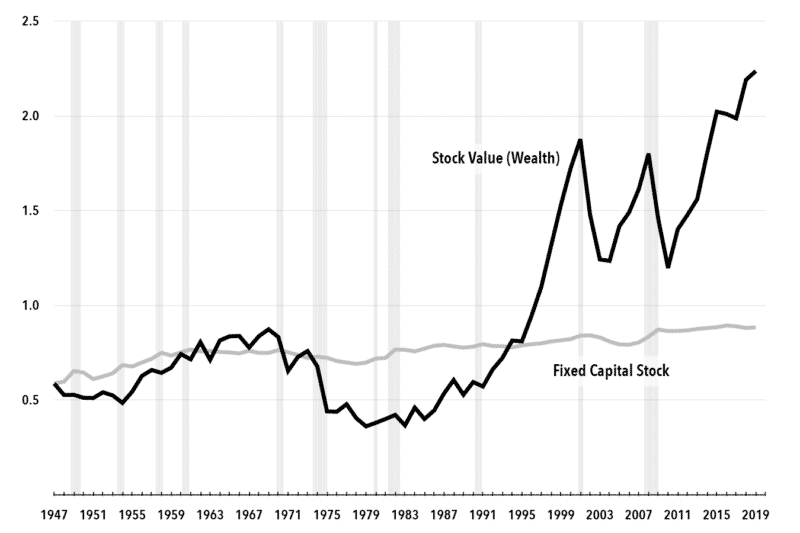

Depuis le milieu des années 1980, le rapport entre la valeur des stocks et le revenu national a augmenté de plus de 300 %.

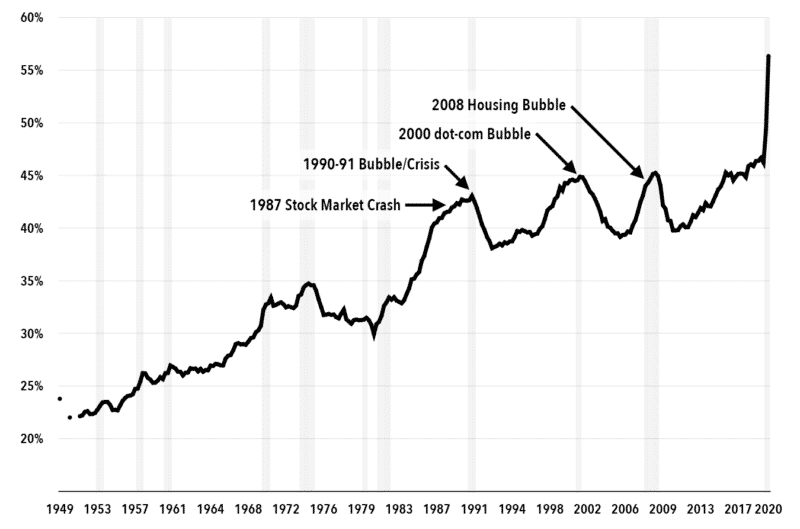

Le graphique 1 montre la croissance des liquidités disponibles des entreprises dans l’économie américaine depuis l’immédiat après-guerre jusqu’à aujourd’hui. Les liquidités disponibles, en tant qu’excédent non investi, ont pris de plus en plus d’importance dans l’économie américaine à partir des années 1980, principalement en raison des effets combinés d’une baisse à long terme de l’impôt sur les sociétés, de l’augmentation du déficit fédéral et de l’atrophie de l’investissement net.11 Les liquidités disponibles diminuent lors des récessions (en raison de la baisse de l’activité et des revenus des entreprises), mais augmentent rapidement par la suite parce que les investissements ne suivent pas l’augmentation de l’activité économique, de sorte que davantage de liquidités sont libérées après les investissements. Ce brusque rebond des liquidités est également dû au fait que le Conseil des gouverneurs de la Réserve fédérale intervient désormais à chaque récession, c’est-à-dire lorsque les perspectives d’investissement sont à leur pire niveau, en inondant le marché de crédits à faible taux d’intérêt.

Graphique 1. Liquidités disponibles, sociétés américaines, 1957-2019 (moyenne mobile sur 5 ans)

Remarques : les liquidités disponibles correspondent à la somme des bénéfices des sociétés après impôts (), de l’amortissement et des intérêts nets moins les investissements fixes des sociétés, qui comprennent les investissements dans les structures non résidentielles, les structures résidentielles et les stocks. Le ratio est divisé par le produit intérieur brut (PIB). Données trimestrielles exprimées en moyennes mobiles sur cinq ans.

Sources : Bureau of Economic Analysis, tableau 1.14. Valeur ajoutée brute des entreprises américaines et de la Réserve fédérale (comptes financiers); Tableau F.2 Répartition du PIB.

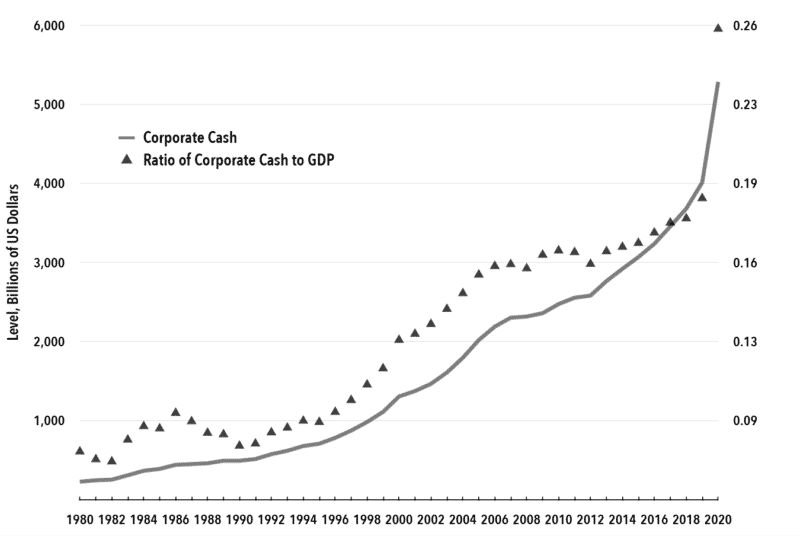

Une autre façon d’envisager ce phénomène consiste à déterminer le total de fonds de liquidités effectivement à la disposition des entreprises, si elles choisissaient d’investir (ou d’utiliser de manière productive) l’excédent dont elles disposent. Bien sûr, l’investissement des entreprises ne dépend pas de la disponibilité préalable de l’épargne/excédent, puisque le capitalisme, comme l’a expliqué Joseph Schumpeter il y a longtemps, est un système qui crée du « crédit ad hoc »; alors que John Maynard Keynes et Kalecki ont démontré que l’investissement détermine l’épargne, et non l’inverse.12 Néanmoins, il est significatif que les fonds de trésorerie des entreprises dans la phase actuelle du capital financier monopolistique dépassent de loin les débouchés d’investissement rentables. Au début de 2020, les sociétés non financières disposaient de plus de 4.000 milliards de dollars en liquidités; avant la fin de 2020, ce chiffre était passé à plus de 5.000 milliards de dollars.13 Selon les données de la Réserve fédérale sur les flux de fonds, présentées dans le graphique 2, le total des liquidités détenues par les sociétés non financières américaines en pourcentage du PIB – dont une grande partie est placée dans des paradis fiscaux à l’étranger – a presque triplé entre le début des années 1990 et aujourd’hui.14

Graphique 2. Liquidités, États-Unis Sociétés non financières, 1980-2020 (moyenne mobile sur 5 ans)

Source : extrait de FRED, Réserve fédérale (comptes financiers), https://fred.stlouisfed.org.

Il ne faut pas confondre l’ensemble des liquidités détenues par les sociétés non financières à un moment donné avec les liquidités disponibles, qui correspondent à la partie des flux de trésorerie des sociétés qu’il reste après l’investissement au cours d’une année donnée – dont une grande partie n’est pas détenue sous forme de dépôts en espèces, mais plutôt dépensée pour des fusions et acquisitions, des rachats d’actions et d’autres instruments financiers. Au contraire, les liquidités totales, telle que définies par le flux de fonds de la Réserve fédérale, mesurent simplement les dépôts en espèces réels figurant dans les comptes des sociétés non financières présentés comme des moyennes annuelles basées sur des données trimestrielles. Néanmoins, la croissance rapide du total des liquidités actuellement détenues par les sociétés non financières sous forme d’espèces disponibles, à la fois en termes absolus et en proportion du PIB (comme le montre le graphique 2), est une indication supplémentaire d’une économie qui est passée de la formation de capital à la spéculation.

Comme nous l’avons vu, lorsque les entreprises n’investissent pas leur excédent économique dans la formation de nouveau capital – principalement en raison de la disparition des possibilités d’investissement dans une économie caractérisée par une capacité excédentaire – elles se retrouvent avec des flux de liquidités disponibles abondants qui sont partiellement restitués aux actionnaires par le biais de rachats d’actions et, dans une moindre mesure, de dividendes. Ces flux sont également utilisés à des fins de spéculation, notamment les fusions, les acquisitions et la panoplie de techniques de « gestion de trésorerie » des entreprises qui consistent à utiliser les liquidités disponibles pour améliorer les rendements.15 Cela donne naissance à une pléthore d’instruments financiers, dans laquelle les entreprises utilisent la trésorerie dont elles disposent en partie comme garantie pour l’effet de levier de la dette, alors que la part de la dette des entreprises non financières dans le revenu national s’accroît rapidement. Les fonds internes récurrents prévisibles des entreprises sous forme de liquidités disponibles constituent une « garantie de flux » permettant un effet de levier supplémentaire, alimentant par là même la spéculation. Une économie spéculative repose sur l’emprunt de fonds pour obtenir un effet de levier, soutenu en partie par des liquidités. Des réserves de trésorerie plus importantes sont également nécessaires pour couvrir les risques en cas de défaillance financière. Le système tout entier est un château de cartes.

La financiarisation progressive de l’économie capitaliste, par laquelle la superstructure financière continue de s’étendre en tant que part de l’économie productive sous-jacente, a conduit à des bulles de prix des actifs de plus en plus importantes et à des menaces croissantes d’effondrement économique mondial. Jusqu’à présent, l’intervention des banques centrales a permis d’éviter un effondrement total. C’est ce que l’on a vu lors des krachs financiers de 2000 et 2008. À chaque perturbation récurrente majeure, assortie de répercussions économiques profondes, les autorités monétaires injectent des quantités massives de liquidités dans la superstructure financière de l’économie, entraînant ainsi la formation de bulles encore plus importantes.

Théoriquement, la valeur des actions représente les flux de revenus anticipés futurs provenant principalement de la production.16 Dans le contexte actuel, toutefois, la finance s’est progressivement découplée de la production (ou de « l’économie réelle »), s’appuyant sur son propre « autofinancement » spéculatif, ce qui a entraîné des bulles, des contagions et des krachs financiers, alors que les autorités monétaires interviennent pour empêcher l’effondrement de tout ce château de cartes. Cela permet de réduire le risque pour les spéculateurs et, par là même, de maintenir la valeur des actions et autres actifs financiers à la hausse sur le long terme, ainsi que le ratio richesse/revenu global. Dans ce contexte, la soi-disant accumulation d’actifs par des moyens spéculatifs a remplacé l’accumulation réelle ou l’investissement productif comme voie d’accroissement de la richesse, engendrant une situation de « profits sans production ».17

Pour prendre la pleine mesure de la financiarisation de l’économie, il convient d’examiner les deux conceptions du capital (par rapport au revenu national) décrites dans le graphique 3.18 L’une d’elles, le numérateur de la courbe inférieure, est la conception traditionnelle du capital comme étant le stock d’investissement fixe (structures physiques et équipements) au coût historique moins l’amortissement. C’est ce qu’on appelle le stock de capital fixe d’un pays. Celui-ci est directement lié à la croissance économique.19 Il représente ce que les théoriciens de l’économie, d’Adam Smith à Karl Marx et Keynes, ont appelé l’accumulation du capital. La formation de capital et le revenu national sont étroitement liés. Ils augmentent et diminuent généralement ensemble, ce qui donne la courbe relativement plate, représentant le ratio du stock de capital fixe au revenu national, présentée dans le graphique 3.

Graphique 3. Ratios du capital et de la richesse par rapport au revenu, États-Unis, 1947-2019

Note : les barres grises indiquent les périodes de récession économique (USREC).

Sources : Stock de capital fixe : Bureau of Economic Analysis, Stock Value : FRED, Federal Reserve Bank of St. Louis, https://fred.stlouisfed.org.

Pourtant, comme Marx l’a noté très tôt dans le processus, le capital a pris de plus en plus la forme « dupliquée » du « capital fictif ». c’est-à-dire la structure des créances financières (en valeurs monétaires) produites par le titre formel de ce capital réel. Dans la mesure où l’activité économique est orientée vers l’appréciation de ces créances financières sur la richesse relativement indépendamment de l’accumulation de capital au niveau de la production, elle s’est métamorphosée en une forme largement spéculative.20 On peut le constater en examinant à nouveau le graphique 3. Contrairement à la courbe inférieure, la courbe supérieure représente ce qui est traditionnellement considéré comme le ratio revenu/richesse (que certains théoriciens économiques, comme Thomas Piketty, regroupent avec le ratio revenu/capital, en traitant la richesse comme du capital).21 Le numérateur correspond ici à la valeur des actions des entreprises. Depuis le milieu des années 1980, le rapport entre la valeur des stocks et le revenu national a augmenté de plus de 300 %. Cela marque une croissance énorme de la richesse financière, la croissance des actifs induite par la spéculation reléguant au second plan le rôle de l’investissement productif ou de l’accumulation de capital en tant que tel dans l’accumulation de la richesse. Cette tendance est associée à une redistribution massive des richesses vers le sommet de la société. Les 10 % les plus fortunés de la population américaine possèdent 88 % de la valeur des actions, tandis que les 1 % les plus fortunés en possèdent 56 %.22 L’accroissement de la valeur des titres par rapport au revenu national se traduit donc, toutes choses égales par ailleurs, par un accroissement rapide de l’inégalité de richesse (et de revenu).23

L’économie américaine est confrontée à une bulle boursière qui menace d’éclater.

Le graphique 3 montre une forte augmentation de la valeur des stocks par rapport au revenu national, en cours depuis plus d’un tiers de siècle, avec des diminutions de la valeur totale des stocks par rapport au revenu national (production) pendant les périodes de récession, suivies de rebonds pendant les périodes de reprise.24 Le mouvement global va clairement dans le sens d’une hyperextension financière aggravée. Ceci correspond au schéma général de la financiarisation de l’économie capitaliste, soit un changement structurel du système lié à la croissance du capital financier monopolistique. Cette situation s’inscrit en parallèle avec une économie de plus en plus volatile, marquée par l’éclatement de bulles financières en 1987, 1991, 2001 et 2008, secourue in extremis par la Réserve fédérale et d’autres banques centrales.

Aujourd’hui, d’énormes quantités de capitaux disponibles alimentent des vagues de fusions et d’acquisitions, généralement destinées à acquérir des positions de méga-monopole au sein de l’économie. Une place prépondérante est accordée au secteur de la technologie, dont une grande partie est destinée à la marchandisation de l’ensemble de l’information au sein de la société, sous forme d’un capitalisme de surveillance généralisée.25 Toutes les bulles financières ont en commun qu’on est chaque fois parti du principe que, cette fois-ci, les choses se passeraient autrement, écartant la réalité d’une bulle. Dans le cas présent, on estime que la progression des actions des FAANG (Facebook, Apple, Amazon, Netflix et Google), qui représentent désormais près d’un quart de la valeur de la capitalisation totale de Standard and Poor 500, est inéluctable, ce qui reflète la domination du secteur des technologies. Apple a, à elle seule, atteint une valeur boursière de 2.000 milliards de dollars. Tout cela alimente une augmentation massive des inégalités de revenus et de richesses aux États‑Unis, dès lors que les gains provenant des actifs financiers augmentent par rapport aux revenus. Pourtant, comme toutes les bulles précédentes, celle-ci aussi est vouée à éclater.26

Kalecki a déterminé que l’excédent des exportations sur le compte courant américain avait augmenté les flux de liquidités disponibles, tout comme le déficit fédéral.27 Cependant, le déficit du compte courant ne peut être considéré, dans le contexte structurel global actuel, comme une simple réduction des liquidités disponibles, à la lumière du rôle nouveau des sociétés multinationales dans l’impérialisme récent, qui modifie d’autres parties de l’équation. En raison de la mondialisation et de la montée de l’arbitrage mondial du travail, les multinationales américaines ont, dans leurs relations intra-entreprises, substitué la production à l’étranger de leurs filiales aux exportations de la société mère, diminuant ainsi leurs investissements en capital fixe aux États-Unis.28 En 2018, les ventes à l’étranger des filiales à participation majoritaire des multinationales américaines étaient 14,5 fois supérieures aux exportations de marchandises vers les filiales à participation majoritaire.29 Les bénéfices étrangers des sociétés américaines en proportion des bénéfices des sociétés nationales américaines sont passés de 4 % en 1950 à 9 % en 1970 et à 29 % en 2019. Cela reflète principalement le déplacement de la production vers les pays du Sud à faible coût unitaire de la main‑d’œuvre. Samir Amin a décrit la vaste expropriation des surplus du Sud, sur la base de l’arbitrage mondial du travail, comme une forme de « rente impérialiste ».30

Cette expansion des chaînes de valeur du travail à l’échelle mondiale est également associée à une augmentation historique de ce que l’on appelle le mode de production sans participation au capital, ou production sans lien de dépendance. Des entreprises comme Apple et Nike ne dépendent pas des investissements directs étrangers, mais font plutôt appel à des sous-traitants outre-mer pour produire leurs biens à des coûts de main-d’œuvre unitaires extrêmement bas, générant souvent des marges bénéficiaires brutes sur les prix d’expédition de l’ordre de 50 à 60 pour cent.31

La perte d’investissements aux États-Unis suite à la délocalisation de la production des multinationales à l’étranger, couplée à la croissance des bénéfices étrangers des grands groupes américains, a encore augmenté la liquidité disponible des entreprises (même avec un déficit croissant du compte courant), exacerbant du même coup les contradictions générales de la suraccumulation, de la stagnation et de la financiarisation de l’économie américaine. Une grande partie de ces liquidités disponibles est parquée dans des paradis fiscaux à l’étranger pour échapper aux impôts américains.32

L’ancien ministre chinois des finances, Liu Jiwei, a récemment indiqué que les États-Unis se préparaient à lancer une « guerre financière » contre la Chine.

Washington fait tourner sa planche à billets par le biais du déficit fédéral, pour compenser le déficit du compte courant américain. Les gouvernements étrangers coopèrent, offrant le « cadeau géant » consistant à accepter des dollars à la place de marchandises, acquérant ainsi d’énormes réserves de dollars.33 Le moment viendra, cependant, où ces contradictions ne manqueront pas de saper l’hégémonie du dollar en tant que monnaie de réserve mondiale, avec des conséquences désastreuses pour l’empire mondial centré sur les États-Unis.

La crise de la COVID-19 et la grande fracture

L’idéologie économique reçue, avec sa vision compartimentée, traite la pandémie de la COVID‑19 comme un simple choc externe à l’économie émanant de l’environnement naturel et, donc, sans rapport avec le capitalisme. Cependant, comme Rob Wallace et ses collègues l’ont montré, des épisodes de contagion tels que celui de la COVID-19 proviennent des circuits mondiaux de capitaux associés à l’arbitrage mondial du travail et à l’extraction accélérée des ressources de la planète34. Cela est lié plus particulièrement à l’agrobusiness mondial, qui déplace, souvent par la force, les agriculteurs de subsistance tout en accaparant les zones de nature sauvage, détruisant les écosystèmes et perturbant la faune sauvage. Il en résulte un débordement croissant de zoonoses (ou maladies susceptibles d’être transmises des animaux aux populations humaines). Du point de vue de l’approche intégrée One Health en épidémiologie, la pandémie de la COVID-19 peut donc être considérée comme s’inscrivant dans le cadre plus large de la crise écologique planétaire ou de la fracture métabolique engendrée par le capitalisme du 21e siècle35.

En mars 2020, la propagation de la COVID-19 aux États-Unis a fait dégringoler le marché boursier américain. La Réserve fédérale est immédiatement intervenue pour inonder le marché de liquidités, en achetant, de mars à juin 2020, pour 1.600 milliards de dollars en bons du Trésor et 700 milliards de dollars en titres adossés à des créances hypothécaires. Et d’annoncer qu’il n’y avait pratiquement pas de limite aux milliards de dollars qu’elle était prête à verser sur les marchés36. Résultat : alors même que la population se voyait imposer la distanciation sociale et le confinement, alors que le chômage s’envolait pour atteindre les niveaux les plus élevés depuis la Grande Dépression, soit près de 17 millions de chômeurs, le marché boursier américain a connu sa plus forte hausse depuis 1974 dans la semaine du 6 au 10 avril37. Durant le premier semestre 2020, les bénéfices de Wall Street ont augmenté de 82 % par rapport à l’année précédente38.

Alors que le nombre des morts de la COVID-19 aux États-Unis ne cessait d’augmenter et que des millions de travailleurs américains se retrouvaient durement touchés par la crise, la richesse totale des milliardaires américains a grimpé en flèche de 700 milliards de dollars entre mars et juillet 2020. Jeff Bezos, le patron d’Amazon, déjà assis sur une centaine de milliards de dollars, a vu sa richesse totale bondir de plus de 74 milliards de dollars en 2020, tandis que la fortune du mégacapitaliste Elon Musk, patron de Tesla, augmentait de 76 milliards de dollars en 2020, le faisant aussi passer le cap de la centaine de milliards de dollars39. Tout cela ne fait que confirmer que « la loi générale de l’accumulation capitaliste » théorisée par Marx, qui mène à une polarisation de la richesse et de la pauvreté, ou ce que Solow, commentant les travaux de Piketty, nomme « la dynamique de l’enrichissement des riches » restent totalement d’actualité40.

Or, une guerre financière (ne parlons même pas d’un conflit militaire) entre les États-Unis et la Chine serait désastreuse pour l’économie capitaliste mondiale et l’humanité tout entière.

Les préjudices subis par l’ensemble de la population américaine ont été énormes. À la mi‑octobre 2020, plus de 25 millions de travailleurs étaient touchés par la crise pandémique aux États-Unis. En octobre, le nombre de personnes ayant demandé des indemnités de chômage, tous programmes confondus, s’élevait à 21,5 millions41. Des millions de gens sont en retard dans le paiement de leur loyer, de leur hypothèque ou de leur prêt étudiant, tandis que, de 35 millions, les victimes de précarité alimentaire sont passées à plus de 50 millions en raison du manque d’aides gouvernementales durant la pandémie42. Selon l’U.S. Financial Health Pulse Report 2020, publié par l’U.S. Financial Network, plus des deux tiers de la population américaine se trouvent actuellement en difficulté financière. Profitant de ces conditions, les 1 % les plus riches ont vu la part de leurs avoirs financiers dans le revenu national grimper en flèche. Une spéculation aussi frénétique entraîne naturellement un danger croissant d’effondrement financier. À l’heure qu’il est, l’économie américaine est confrontée à une bulle boursière qui menace d’éclater. Deux des moyens les plus influents pour déterminer si une crise financière centrée sur le marché boursier est imminente sont : (1) le ratio cours des actions /bénéfices des entreprises (de l’anglais price/earning ou P/E), et (2) la règle du marché cher de Warren Buffett. Selon l’indice Shiller, la moyenne historique du ratio P/E est de 16. En août 2020, le marché boursier américain était deux fois plus cher, atteignant un ratio de 35. Le Mardi noir, lors du crash boursier de 1929, qui a conduit à la Grande Dépression, le ratio P/E avait atteint 30. Le crash boursier de 2000, qui a mis fin au boom technologique des années 1990, s’est produit lorsque le ratio P/E a atteint 4343.

Conformément à la règle du marché cher (Expensive Market Rule) de Warren Buffet, le ratio de la moyenne des valeurs boursières (mesuré par l’indice de capitalisation boursière Wilshire 5000) par rapport au PIB équivaut à 80 %. Le crash technologique de 2000 s’est produit lorsque le ratio stocks/revenus, mesuré de cette manière, a atteint 130 %, tandis que la grande crise financière de 2007 a eu lieu lorsqu’il a atteint 110 %. En août 2020, le ratio était de 180 %.44

Un autre indicateur clé de l’instabilité financière croissante est le ratio de la dette des sociétés non financières par rapport au PIB, représenté dans le graphique 4. Les entreprises dotées de liquidités disponibles ont contracté des dettes, à des taux d’intérêt très bas, afin de poursuivre des activités non productives telles que des fusions, des acquisitions et diverses formes de spéculations, en utilisant les liquidités disponibles comme garanties de flux. Lors de chacune des trois précédentes crises économiques – 1991, 2000 et 2008 – la dette des sociétés non financières a atteint des pics cycliques de l’ordre de 43 à 45 % du revenu national. En 2020, la dette des sociétés non financières par rapport au revenu national a atteint un niveau record de 56 %. C’est le signe indubitable d’une bulle financière qui dépasse ses limites.

Graphique 4 : dette en pourcentage du PIB, États-Unis Sociétés non financières, 1949-2020

Source : Extrait de FRED, Federal Reserve Bank of St. Louis, 16 novembre 2020, https://fred.stlouisfed.org.

L’ensemble de l’économie mondiale, à l’exception de la Chine, est désormais en crise. Au début du mois de décembre, le nombre de morts dues à la COVID-19 s’élevait à plus d’un million et demi de personnes, ce qui perturbe les relations normales de production. Le Fonds monétaire international a calculé pour 2020 un taux de croissance négatif de -5,8 % dans les économies avancées et de -4,4 % à l’échelle mondiale.45 Dans ces circonstances, il ne faut pas s’attendre à une reprise rapide suite à la crise capitaliste actuelle. La tempête va se poursuivre de plus belle. La capacité des États-Unis à faire tourner la planche à dollars pour éviter les crises financières ainsi que leur capacité à dévaluer leur monnaie afin d’augmenter leurs exportations (réduisant ainsi la valeur des réserves en dollars détenues par les pays du monde entier) pourraient toutes deux se heurter à une résistance croissante au système du dollar, accélérant encore le déclin de l’hégémonie américaine. Comme dans d’autres domaines, la contagion du capital, qui se propage comme un virus, sapant, à terme, ses propres bases, est à l’œuvre ici46. La tentative de Washington de créer des pactes commerciaux qui assureront le maintien de la domination des chaînes mondiales de produits de base centrées sur les États-Unis se heurte à la concurrence croissante de Pékin. La Chine constitue le centre de gravité du Partenariat économique régional global 2020, le plus grand bloc commercial du monde, qui représente à lui seul environ 30 % de l’économie mondiale.

Confrontés à la stagnation économique, aux crises financières périodiques et au déclin de leur hégémonie économique, ainsi qu’à la croissance rapide de la Chine, les États-Unis se dirigent vers une nouvelle guerre froide avec la Chine. C’est ce qui ressort clairement du rapport du Département d’État américain de 2020 intitulé The Elements of the China Challenge (Les éléments du défi chinois), qui accuse la « République populaire de Chine d’objectifs autoritaires et d’ambitions hégémoniques ». Le rapport du Département d’État va jusqu’à proposer une stratégie visant à la défaite de la Chine en ciblant le Parti communiste chinois (PCC), notamment en exploitant ses « vulnérabilités » économiques et autres47.

Ici, la principale arme économique des États-Unis est leur domination financière mondiale. L’ancien ministre chinois des Finances, Liu Jiwei, a récemment indiqué que les États-Unis se préparaient à lancer une « guerre financière » contre la Chine. Les tentatives américaines de « supprimer la Chine » par des moyens financiers sous l’administration Biden, dit-il, « seront inévitables ». Dans ce contexte, insiste M. Liu, les objectifs antérieurs de la Chine d’internationaliser sa monnaie et d’instituer la convertibilité totale du compte de capital, ce qui entraînerait la perte de son contrôle des finances de l’État, ne sont « plus des options sûres ». Si Washington venait à utiliser son pouvoir sur le système financier mondial pour étouffer la croissance chinoise, selon Chen Yuan, ancien vice-gouverneur de la banque centrale chinoise, Pékin pourrait, en contrepartie, se voir contrainte d’activer l’arme de la dette souveraine américaine (totalisant 1 200 milliards de dollars). Pour certains, cela équivaudrait à la version financière d’une guerre nucléaire. Une guerre financière (pour ne pas dire militaire) entre les États-Unis et la Chine, entraînée par les tentatives des États-Unis de consolider leur hégémonie économique en déclin en essayant de faire dérailler leur rival émergent, pourrait s’avérer catastrophique pour l’économie capitaliste mondiale et l’humanité tout entière48.

La ligne de démarcation et la contagion du capital

La crise du système américain et du capitalisme contemporain dans son ensemble est une crise de suraccumulation. L’excédent économique est généré au-delà de ce qui peut être profitablement absorbé dans un système monopolistique mature. Cette dynamique est associée à des niveaux élevés de capacité inutilisée, à l’atrophie de l’investissement net, à la persistance d’une croissance lente (stagnation séculaire), à l’augmentation des dépenses militaires et à une hyper-expansion financière. L’incapacité de l’investissement privé (et de la consommation capitaliste) à absorber la totalité de l’excédent réellement et potentiellement disponible, associée aux dépenses publiques déficitaires, conduit à une augmentation des volumes de liquidités disponibles entre les mains des entreprises. Il en résulte une montée en puissance d’un système de spéculation d’actifs qui stimule partiellement l’économie par l’effet de richesse (augmentation de la consommation capitaliste alimentée par une partie des rendements accrus de la richesse), mais qui est incapable de surmonter la tendance sous-jacente à la stagnation49.

Ainsi, le capital financier monopolistique d’aujourd’hui est un système profondément irrationnel, dans lequel l’argent est considéré comme engendrant plus d’argent sans passer par l’intermédiaire de la production, ou ce que Marx a qualifié de M-M’ (Money-Money + Δm ou plus-value)50. « La viabilité du capitalisme gestionnaire d’argent d’aujourd’hui ». comme l’a appelé l’économiste hétérodoxe Hyman Minsky, repose sur l’absence de dépression grave. L’absence continue d’une dépression grave favorise l’expérimentation de techniques de gestion de portefeuille qui augmentent la probabilité de crises menaçant le système, c’est-à-dire qui augmentent la probabilité de dépressions. Il y a une contradiction fondamentale dans le capitalisme des gestionnaires de fonds qui rend le succès continu encore plus dépendant d’une structure appropriée d’interventions gouvernementales de soutien. Le capitalisme des gestionnaires de fonds repose sur le pouvoir du gouvernement d’empêcher une forte baisse des bénéfices globaux des entreprises… Nous pouvons nous attendre à ce que les crises futures soient résolues par une forme d’intervention ad hoc qui reflétera en partie la réticence des décideurs politiques à reconnaître qu’une fois de plus, le capitalisme a changé51.

Une stratégie rationnelle pour échapper à ce piège – ne serait-ce que partiellement – consisterait à accroître le rôle direct du gouvernement américain dans l’investissement et la consommation afin de faire face aux multiples crises sociales et sociétales, y compris les dépenses publiques en réponse à celles-ci : (1) l’urgence climatique; (2) la crise de la santé publique; (3) la pénurie de logements adéquats pour une grande partie de la population; (4) la détérioration du système d’enseignement public sous le néolibéralisme; (5) l’absence d’un système national de transports en commun, etc. Or, pour que le gouvernement puisse intervenir directement dans de tels domaines, il faudrait franchir la ligne de démarcation entre le secteur privé et le gouvernement, qui assure la domination quasi complète de l’économie par le secteur privé, un phénomène initialement diagnostiqué de manière critique par les économistes marxistes Paul A. Baran et Paul M. Sweezy dans Monopoly Capital, en 196652. Comme l’écrit Medlen, « les dispositions institutionnelles relatives aux investissements à but lucratif sont simplement considérées comme une ligne de démarcation à ne pas franchir »53.

Il y a un peu plus de 40 ans, dans un article intitulé « Whither U.S. Capitalism ? » paru dans le Monthly Review, Paul M. Sweezy remettait en question l’opinion courante de l’époque selon laquelle les États-Unis, aux prises avec une stagnation économique, se dirigeaient inévitablement vers « une version américaine de l’État corporatif, autoritaire et répressif à l’intérieur, de plus en plus militariste et agressif à l’extérieur »54.

Si le danger d’une « politique répressive de type fasciste » a refait surface, il en va de même pour un nouveau mouvement socialiste partant de la base.

Son raisonnement mérite d’être rappelé aujourd’hui : cette « solution » à la crise du capitalisme américain pose au moins deux problèmes. Premièrement, elle suppose que, la classe ouvrière ne s’étant jusqu’ici encore jamais organisée pour mener une action politique indépendante efficace, elle ne le fera pas non plus à l’avenir. À mon avis, cela reflète une vision simpliste de l’histoire de la lutte des classes aux États-Unis et exclut de façon tout à fait injustifiée l’émergence de nouveaux modèles de comportement et de nouvelles formes de lutte. Deuxièmement, elle suppose que les capitalistes seront unis derrière une politique de répression de type fasciste, ce qui me semble également douteux. Non seulement une stratégie de ce type coûte cher à de larges segments des classes moyennes et supérieures, comme le montre toute l’histoire du fascisme, mais, surtout, elle ne règle en rien les véritables problèmes du capitalisme américain. La maladie fondamentale du capitalisme monopolistique réside dans une tendance de plus en plus forte à la suraccumulation. À l’approche du plein emploi, l’excédent échu aux classes possédantes est bien supérieur à ce qu’elles peuvent investir de manière profitable. Une tentative de remédier à cette situation en réduisant encore le niveau de vie des groupes à faibles revenus ne peut qu’aggraver les choses. Ce qu’il faut, en fait, c’est exactement le contraire, un niveau de vie substantiel et croissant des groupes à faibles revenus, et ce pas nécessairement sous forme d’une consommation individuelle accrue : ce qui est plus important à ce stade du développement capitaliste, c’est une amélioration accrue de la consommation collective et de la qualité de vie55.

M. Sweezy embrayait sur l’idée de construire une « alliance interclasse » entre ceux qui souffrent le plus du capitalisme monopolistique et les éléments les plus visionnaires de la classe dominante, une sorte de nouveau New Deal, mais avec la classe ouvrière comme force organisatrice et hégémonique. Cela correspond à une praxis politique qui mettrait l’accent sur la protection de la population dans le présent immédiat tout en œuvrant à la reconstitution révolutionnaire de la société dans son ensemble sur le long terme.

Plus de quatre décennies plus tard, en 2021, les conditions de base sont similaires, bien que plus graves et plus menaçantes. La lutte actuelle pour un New Deal vert du peuple, fondé sur une transition juste, est un appel à un mouvement trans-classes pour protéger l’humanité dans son ensemble, qui ne peut cependant aboutir qu’en allant à l’encontre de la logique du capital et en posant les bases d’une nouvelle société orientée vers l’égalité réelle et la durabilité environnementale : la lutte historique pour le socialisme. Si le danger d’une « politique de répression de type fasciste » telle qu’évoquée par Paul M. Sweezy a refait surface au 21e siècle dans le contexte de la contagion du capital, on assiste aussi à l’émergence d’un nouveau mouvement socialiste qui part de la base et entend parvenir à un monde fondé sur un développement humain durable. Les prédictions sur l’avenir n’ont aucun sens dans ce contexte. Il s’agit de lutter.

Abrégé de l’article initialement publié dans Monthly Review, Vol. 72, nr. 8, janvier 2021. Les auteurs remercient John Mage, Craig Medlen et Fred Magdoff pour leur aide.

Footnotes

- Robert Heilbroner, The Nature and Logic of Capitalism, W. W. Norton, 1985, p. 143.

- Harold G. Vatter et John F. Walker, The Inevitability of Government Growth, Columbia University Press, 1990, p. 6-22; John Bellamy Foster et Robert W. McChesney, The Endless Crisis, Monthly Review Press, 2012, p. 18-19.

- La capacité excédentaire est à la fois une cause de l’atrophie de l’investissement net, compte tenu des stratégies monopolistiques de fixation des prix et de production, et une manifestation de la suraccumulation et de la stagnation. La question de la surcapacité a été examinée en détail dans Josef Steindl, Maturity and Stagnation in American Capitalism, Monthly Review Press, 1976, p. 127-37.

- « Industrial Production and Capacity Utilization in Manufacturing-G17 ». Conseil des gouverneurs du système de la Réserve fédérale, 17 novembre 2020; Foster et McChesney, The Endless Crisis, p. 20.

- Timothy Taylor, « Declining U.S. Investment, Gross and Net », Conversable Economist, 17 février 2017. La capacité de production peut, bien sûr, se développer même en l’absence d’investissements nets, puisque les installations et équipements usés sont remplacés par des installations et équipements plus efficaces achetés au moyen des fonds d’amortissement. Luke A. Stewart et Robert D. Atkinson, « The Greater Stagnation : The Decline in Capital Investment Is the Real Threat to the U.S Economy », Information Technology and Innovation Foundation, octobre 2013.

- Sur le plan théorique, l’excédent économique – la différence entre la production nationale et le revenu salarial ou la consommation essentielle – correspond au revenu brut de la propriété (bénéfice, loyer, intérêt). L’économiste Zhun Xu utilise les revenus des 10 % les plus riches comme indicateur de l’excédent économique. Voir Zhun Xu, « Economic Surplus, the Baran Ratio, and Capital Accumulation ». Monthly Review 70, n° 10 (mars 2019), p. 25-39; Foster et McChesney, The Endless Crisis, 4; « GDP Growth Rate 1961–2020 », Macrotrends.

- En termes macroéconomiques, l’excédent économique qui n’est pas investi ou consommé (que ce soit par des entités privées ou publiques) représente une perte pour la société. Cependant, les pertes ne retombent pas nécessairement sur les entreprises et les riches, elles se manifestent sous forme d’une « désépargne forcée » pour la population. Les entreprises peuvent ainsi utiliser le capital monétaire dont elles disposent d’une autre manière (non productive), ce qui a pour effet de ralentir le taux de croissance tout en augmentant, dans de nombreux cas, les actifs de l’entreprise et les bénéfices sur ces actifs. La stagnation économique sous le capital monopolistique conduit donc à une concentration des richesses et revenus au sommet.

- Comme l’a écrit Michał Kalecki : « Un déficit budgétaire a un effet similaire à celui d’un excédent d’exportation. Il permet également aux profits de dépasser le niveau déterminé par l’investissement privé et la consommation des capitalistes ». Michał Kalecki, Selected Essays on the Dynamics of the Capitalist Economy, Cambridge University Press, 1971, p. 85; Le terme « free cash « (que l’on peut traduire par « liquidités disponibles) apparaît pour la première fois dans l’article de Michael Jensen, « Agency Costs of Free Cash Flow, Corporate Finance, and Takeovers ». American Economic Review : Papers and Proceedings , 76, n° 2, 1986, p. 322-29.

- Les liquidités disponibles équivalent aux bénéfices des sociétés après impôts plus les amortissements moins les investissements (dans la comptabilité du revenu national, les bénéfices des sociétés après impôts et amortissements sont appelés « flux de trésorerie ». Les fonds associés à la dépréciation [ou consommation du capital] font partie de l’excédent brut disponible pour les sociétés). Dans son acception plus large, la notion de liquidités disponibles, utilisée dans cet article, inclut également les intérêts nets. Ainsi, les liquidités disponibles = les bénéfices des sociétés après impôts + les amortissements + les intérêts nets – les investissements. Craig Medlen, Free Cash, Capital Accumulation and Inequality, Routledge, 2010, p. 13. fr Craig Medlen, « Free Cash, Corporate Taxes, and the Federal Deficit ». Journal of Post-Keynesian Economics 38, n° 1, 2015, p. 21.

- S’appuyant sur les recherches de Michał Kalecki, l’économiste Craig Medlen démontre que le montant des liquidités disponibles est égal au déficit du gouvernement fédéral moins l’excédent de l’épargne sur l’investissement du secteur non corporatif (désormais généralement négatif) plus la balance des comptes courants. Kalecki, Selected Essays on the Dynamics of the Capitalist Economy, p. 85–86. Medlen, « Free Cash, Corporate Taxes, and the Federal Deficit ». p. 20, 23.

- La dépendance accrue aux déficits du gouvernement fédéral était liée aux réductions des impôts sur les sociétés et les fortunes. Voir Craig Medlen, « Corporate Taxes and the Federal Deficit », Monthly Review 36, n° 6, novembre 1984, p. 10-26. Le processus identifié par Medlen au début des années 80 n’en était, comme on le voit aujourd’hui, qu’à ses balbutiements.

- Joseph A. Schumpeter, The Theory of Economic Development, Oxford University Press. 1961, p. 107, 126; Joseph A. Schumpeter, Essays, Addison-Wesley, 1951, p. 170; Joan Robinson, Introduction to the Theory of Employment , Macmillan, 1937, p. 11.

- Kristine W. Hankins et Mitchell Petersen, « Why Are Companies Sitting on So Much Cash ? », Harvard Business Review, 17 janvier 2020.

- Le graphique 2 est tiré de Michael W. Faulkender, Kristine W. Hankins et Mitchell A. Petersen, « Understanding the Rise in Corporate Cash ». National Bureau of Economic Research, document de travail 23799, août 2018, graphique 1, 49.

- Si le taux payé sur les crédits garantis en partie par un flux de liquidités interne fiable est inférieur à celui des instruments financiers achetés avec ce crédit, la « gestion des liquidités » exige de privilégier ce dernier.

- Medlen, « Free Cash, Capital Accumulation and Inequality», 51. La valeur des actions représente les prévisions de bénéfices actualisés en raison de la valeur temps de l’argent. L’escompte est normalement calculé en fonction du nombre de dollars courants au taux d’intérêt composé à long terme qui produira le bénéfice escompté à un moment donné dans le futur. Plus le taux d’intérêt est élevé, plus l’escompte est important. Et comme les taux d’intérêt se rapprochent de zéro, l’escompte – de façon tout aussi irrationnelle – se rapproche de zéro. Les « moments Minsky » où la Fed intervient pour renforcer le capital afin de supprimer la crise interviennent désormais à chaque récession, au moment précis où les perspectives de nouveaux investissements sont les plus pessimistes. Il s’agit donc d’un élément standard du processus de financiarisation avec des effets structurels majeurs. Avec l’octroi généreux de crédits par la banque centrale au printemps 2020 à un taux d’intérêt proche de zéro, le taux d’escompte s’est engagé dans un mouvement asymptotique qui a fait monter la valeur des actions toutes choses égales par ailleurs, mais qui a sauvagement privilégié certains secteurs (monopolistiques) à forte croissance (technologies de la communication et produits pharmaceutiques) et la valeur de leurs actions. Ainsi, la valeur des stocks est devenue une combinaison des flux de bénéfices attendus de la production et des taux d’actualisation toujours plus extrêmes liés à l’octroi et à la distribution du crédit de la banque centrale, c’est-à-dire que la valeur des stocks reflète désormais une structure de financement relativement autonome de l’économie réelle.

- Costas Lapavitsas, Profiting Without Production: How Finance Exploits Us All, Verso, 2013; James Tobin, Asset Accumulation and Economic Activity, University of Chicago Press, 1980.

- Le graphique 3 est tiré de Medlen, « Free Cash, Capital Accumulation and Inequality ». figure 8.3, p. 141.

- La ligne plane du stock de capital par rapport au revenu est le produit du conditionnement mutuel de l’investissement et du revenu national.

- Karl Marx, Le Capital, vol. 3, Penguin, 1981, p. 607-10, 707; Karl Marx et Friedrich Engels, Correspondance, Progress Publishers, 1975, p. 396-402; Jan Toporowski, Theories of Financial Disturbance, Edward Elgar, 2005, p. 54; Samir Amin, Modern Imperialism, Monopoly Finance Capital, and Marx’s Law of Value, Monthly Review Press, 2018, p. 197. Pour une description détaillée de la théorie de Marx sur le « capital fictif ». voir Michael Perelman, Marx’s Crises Theory, Praeger, 1987, p. 170-217. Voir également Foster et McChesney, The Endless Crisis, p. 55-57.

- Sur l’assimilation faite par Piketty entre le capital en tant qu’accumulation de capital fixe et le « capital » en tant que richesse, voir Thomas Piketty, Le capital au XXIe siècle, p. 47; Robert M. Solow, « The Rich-Get-Richer Dynamic ». New Republic, 12 mai 2014, p. 51-52; Craig Medlen, « Free Cash, Capital Accumulation and Inequality ». p. 139-40; John Bellamy Foster et Michael D. Yates, « Thomas Piketty and the Crisis of Neoclassical Economics », Monthly Review 66, no. 6 novembre 2014, p. 11–12.

- Robin Wigglesworth, « How America’s 1 % Came to Dominate Stock Ownership ». Financial Times, 10 février 2020. Craig Medlen, « Piketty’s Paradox, Capital Spillage, and Inequality », Journal of Post-Keynesian Economics 40, n° 4, 2017, p. 630.

- « Si vous multipliez le taux de rendement du capital [richesse] par le ratio capital-revenu, vous obtenez la part du capital dans le revenu national…. Il est toujours vrai que la richesse est plus fortement concentrée chez les riches que le revenu du travail… et, de ce fait, plus la part du revenu de la richesse est importante, plus la répartition du revenu entre les personnes est susceptible d’être inégale ». Solow, « The Rich-Get-Richer Dynamic », p. 53.

- On désigne souvent ceci comme le ratio de rendement du capital, bien que le libellé de ratio de richesse/revenu (production) paraisse plus approprié.

- John Bellamy Foster et Robert W. McChesney, « Surveillance Capitalism ». Monthly Review 66, n° 3, juillet-août 2014, p. 1-31; Shoshana Zuboff, L’Âge du capitalisme de surveillance, Zulma, 2019.

- Ronald Surz, « If COVID-19 Won’t Pop the Stock Market, What Will ? » Nasdaq, 20 août 2020. Jacob A. Robbins, « Capital Gains and the Distribution of Income in the United States », National Bureau of Economic Research, 2018. Par nature, les asymptotes signalent une contradiction dans le système étudié qui laisse présager un changement qualitatif – ici, la divergence entre la finance hypertrophiée, le prix des actifs et la valeur du travail.

- Kalecki, Sélection d’essais sur la dynamique de l’économie capitaliste, p. 85.

- Medlen, Free Cash, Capital Accumulation and Inequality, p. 112-13; Intan Suwandi, R. Jamil Jonna, et John Bellamy Foster, « Global Commodity Chains and the New Imperialism ». Monthly Review 70, n° 10, mars 2019, p. 1-24.

- Pour les données de base sur les filiales à l’étranger et les exportations, voir le Bureau of Economic Analysis; Craig Medlen, Free Cash, Capital Accumulation and Inequality, p. 121.

- Bureau d’analyse économique; Medlen, Free Cash, Capital Accumulation and Inequality, 126. Voir aussi Joe Weisenthal, « Chart of the Day » : What Percent of Corporate Profits Come from Overseas ? », Business Insider, 17 mai 2011; Andrew W. Hodge, « Comparing NIPA Profits with S&P 500 Profits », Survey of Current Business, mars 2011, p. 23.

Sur la « rente impérialiste », voir Amin, Modern Imperialism, Monopoly Finance Capital, and Marx’s Law of Value, p. 110-11; Foster et McChesney, The Endless Crisis, p. 140, 173; Kenneth L. Kramer, Greg Linden et Jason Dedrick, « Capturing Value in Global Networks », Paul Merage School of Business, Université de Californie, Irvine, juillet 2011, p. 5, 11.

- Intan Suwandi, Value Chains, Monthly Review Press, 2019; Foster et McChesney, The Endless Crisis, p. 140, 171-73.

- Nicholas Shaxson, Treasure Islands, Palgrave Macmillan, 2011.

- Martin Feldstein, « Resolving the Global Imbalance : The Dollar and the U.S. Saving Rate ». Journal of Economic Perspectives 33, no. 3, 2008, p. 115.

- Rob Wallace, Dead Epidemiologists: On the Origins of COVID-19, Monthly Review Press, 2020, p. 42-57; John Bellamy Foster et Intan Suwandi, «COVID-19 and Catastrophe Capitalism,” Monthly Review 72, no. 2, June 2020, p. 1–20.

- Robert G. Wallace et al, « The Dawn of Structural One Health » : A New Science Tracking Disease Emergence Along Circuits of Capital ». Social Science and Medicine 129, 2015, p. 68-77.

- Lorie K. Logan, « Treasury Market Liquidity and Early Lessons from the Pandemic Shock » (discours, réunion de la Brookings-Chicago Booth Task Force on Financial Stability, Federal Reserve Bank of New York, 23 octobre 2020).

- Fred Imbert et Pippa Stevens, « S&P Index Jumps More than 1%, Capping Off Its Best Week Since 1974 », CNBC, 9 avril 2020.

- Mark DeCambre, « Wall Street Profits Soared in First Half of 2020 Amid the Worst Pandemic in a Century, Report Says ». Market Watch, 20 octobre 2020.

- « Billionaires Pandemic Wealth Gains Burst through $700B ». Americans for Tax Fairness, 16 juillet 2020.

- « Si vous multipliez le taux de rendement du capital [richesse] par le ratio capital-revenu, vous obtenez la part du capital [en tant que flux] dans le revenu national. Par exemple, si le taux de rendement est de 5 % par an et que le stock de capital représente six ans de revenu national, le revenu du capital sera de 30 % du revenu national, et le revenu du travail sera donc les 70 % restants. Tant que le taux de rendement dépasse le taux de croissance, le revenu et la richesse des riches augmenteront plus rapidement que le revenu typique du travail. (Il ne semble pas y avoir de tendance compensatoire en vue d’une contraction de la part globale du capital) » Solow, « The Rich-Get-Richer Dynamic ». p. 53.

- Heidi Shierholz, « More than 25 Million Workers Are Being Hurt by the Coronavirus Downturn ». Economic Policy Institute, 6 novembre 2020.

- Bridget Balch, « 54 millions de personnes en Amérique sont en proie à la précarité alimentaire pendant la pandémie. Cela pourrait avoir des conséquences catastrophiques sur leur santé ». Association of American Medical Colleges, 15 octobre 2020.

- Surz, « If COVID-19 Won’t Pop the Stock Market, What Will? »

- Surz, « If COVID-19 Won’t Pop the Stock Market, What Will? »

- « Real GDP Growth, Annual Percent Change, 2020 ». Fonds monétaire international, consulté le 21 novembre 2020.

- Voir Samir Amin, The Liberal Virus, Monthly Review Press, 2004.

- Personnel chargé de la planification des politiques, Bureau du secrétaire d’État, Elements of the China Challenge, Bureau du secrétaire d’État, 2020.

- « Former China Finmin Says Trade Frictions with U.S. Could Remain Under Biden », Nasdaq, 11 novembre 2020; « China-U.S. Rivalry on Brink of Becoming a ‘Financial War,’ Former Minister Says », South China Morning Post, 9 novembre 2019; Julian Gewirtz, « Look Out: Some Chinese Thinkers Are Girding for a ‘Financial War’ », Politico, 17 décembre 2019.

- Sur l’effet de richesse, voir Dean Baker, The End of Loser Liberalism, Center for Economic and Policy Research, 2009, p. 18; Christopher D. Carroll et Xia Zhou, « Measuring Wealth Effects Using U.S. State Data ». Federal Reserve Board of San Francisco, 26 octobre 2010.

- Marx, Le Capital, vol. 3, p. 515.

- Hyman Minsky, « Financial Crises and the Evolution of Capitalism » dans Capitalist Development and Crisis Theory, éd. Mark Gottdiener et Nicos Komninos, Macmillan, 1989, p. 398, 402. Voir aussi Riccardo Bellofiore, « Hyman Minsky at 100: Was Minsky a Communist ? », Monthly Review 71, no 10, March 2020, p. 6–10.

- Paul A. Baran et Paul M. Sweezy, Monopoly Capital, Monthly Review Press, 1966, p. 161-75.

- Medlen, Free Cash, Capital Accumulation and Inequality, p. 5.

- Paul M. Sweezy, « Whither U.S. Capitalism? », Monthly Review 31, no. 7, December 1979, p. 11.

- Ibid, p. 12.