Beaucoup d’économistes utilisent aujourd’hui le terme « financiarisation ». Mais les débuts du capital financier datent du 19e siècle. Son développement n’est pas un excès du capitalisme, mais son essence même.

La finance est partout, elle imprègne tout, elle domine tout. C’est pourquoi de nombreux auteurs utilisent la notion de financiarisation pour caractériser la période actuelle. Malheureusement, ce concept est insuffisant. Il suggère qu’il y aurait un avant et un après, un capitalisme industriel, suivi d’un capitalisme casino. Pour certains, le tournant date des années 70, avec l’abandon des taux de change fixes, pour d’autres, avec le développement des produits dérivés ou le démantèlement progressif du système de régulation financière mis en place dans les années 30. Bref, ce n’est pas réellement un concept analytique. Pour comprendre la domination actuelle de la finance, il nous faut allier la théorie et l’Histoire.

- 1 L’avantage de la banque dans l’accumulation capitaliste

- 2 Un cycle de production A — M … P … M’ — A’

- 3 La Société Générale de Belgique

- 4 La généralisation du capital financier

- 5 Le krach de 1929 et ses conséquences bancaires

- 6 Les limites des banques universelles

- 7 La fin de la Générale

- 8 Des fonds sans fin

- 9 Le vrai basculement des années 80

- 10 Conclusions

L’avantage de la banque dans l’accumulation capitaliste

Dans les différentes activités économiques, Karl Marx distingue trois catégories de capital: le capital industriel, le capital marchand et le capital bancaire, dont le but reste le même, sa propre accumulation, mais par des moyens différents.

Pour montrer la spécificité de chacune de ces catégories, Marx analyse ce que devient un capital industriel qu’un entrepreneur avance pour en arriver à un produit qui sera vendu sur le marché. Pour ce faire, il voit ce même capital industriel sous trois aspects successifs. Il désigne par la lettre A le capital-argent (le capital sous sa forme monétaire, à la base de tout investissement capitaliste), par M le capital-marchandise (bâtiments, terrains, machines, outils, mais aussi forces de travail, achetés avec A) et par P le capital productif (à savoir les éléments constitutifs de M, mais en train d’être consommés dans le processus de production). Avec ces lettres on peut décrire un cycle de production: A — M… P… M′ — A′ au terme duquel une marchandise produite, M′ de valeur plus grande, sera vendue pour plus de capital argent A′1. Pour Marx, cette formule, parce qu’elle comporte une phase de production, là où se crée le bénéfice, montre que, des trois catégories plus haut, c’est le capital industriel qui est fondamental.

Les trois formes de capital ont pour point de départ un capital-argent et ont comme aboutissement un autre montant de capital-argent, le capital-argent augmenté d’un bénéfice. En un sens, peu importe ce qui se trouve entre ces deux éléments, une production, des échanges… Comme l’écrit Karl Marx à propos d’un fabricant de bottes: « bien que des bottes, par exemple, soient à coup sûr la base même du progrès social, et que notre capitaliste soit un homme de progrès tout à fait résolu, il ne fabrique pas des bottes pour l’amour des bottes2 ». Le but est ce mouvement continuel d’engranger des profits pour accumuler un capital qui grossit. La forme élémentaire du capital bancaire est donc celle que privilégie toujours tout capitaliste engagé dans la concurrence: un capital qui engendre naturellement des « petits », même si l’élément fondamental qui assure le progrès du système se situe dans la production.

L’effet le plus important de l’économie de marché est qu’elle élimine petit à petit les compagnies les moins solides. De ce fait, la concurrence tue les concurrents.

À la fin du Moyen Âge, ce sont essentiellement le capital commerçant et le capital bancaire qui se développent. C’est l’époque des grandes compagnies commerciales telles les compagnies des Indes orientales ou occidentales. Ces sociétés réalisent des bénéfices souvent plantureux en achetant des marchandises de contrées très lointaines qu’elles revendent très cher en Europe.

Mais ce n’est qu’à partir du moment où il y a une modification du mode de production en engageant des salariés qui créent une plus-value que le capitalisme prend son essor et devient la forme prépondérante (ce qui commence réellement en Angleterre au 17e siècle3). À ce moment, le capital industriel supplante les deux autres formes de capital. C’est le vrai début du capitalisme et de son règne: le capital industriel est au centre du développement capitaliste; capital commercial et capital bancaire lui sont subordonnés.

Dans le développement du capitalisme, les différentes entreprises tentent de réaliser le plus de bénéfice possible pour le réinvestir et grandir plus rapidement que les firmes rivales. L’effet le plus important de l’économie de marché est qu’elle élimine petit à petit les compagnies les moins solides. De ce fait, la concurrence tue les concurrents: une entreprise leader (parfois plusieurs) impose un rythme d’accumulation que les autres doivent suivre sous peine de disparaître. Et quand les crises surviennent (ce qui est inévitable sous le capitalisme), c’est la faillite.

Cette situation embarrasse les banques qui ont prêté à ces sociétés. Risquant de perdre leurs crédits, elles se trouvent devant un choix: ou elles accélèrent la procédure de faillite, en espérant récupérer leur argent, ou elles transforment les créances en parts de capital, deviennent actionnaires majeures de l’entreprise et la rationalisent en y injectant des capitaux supplémentaires, dans l’espoir de rattraper la firme leader. Progressivement au 19e siècle, c’est cette seconde solution qui va s’imposer.

L’apport de capital bancaire va propulser les entreprises qui en bénéficient à la tête des différents secteurs productifs. Le processus d’accumulation est accéléré. Dans cette concurrence effrénée, les besoins en capitaux deviennent de plus en plus importants. Les compagnies leaders vont se demander si elles ne devraient pas s’adosser à un établissement de crédit.

Un cycle de production A — M … P … M’ — A’

Considérons, par exemple, un constructeur automobile; il avance un capital-argent, un milliard d’euros, soit A. Avec cette somme, il achète une usine, des presses, des robots, des boulonneuses, des clarks… Il acquiert des tôles d’acier, des pneus, des câbles électriques, des sièges… Il engage environ 2 000 salariés. Tout ça constitue le capital-marchandise M. Les ouvriers assemblent la carrosserie que, soit eux, soit des robots peignent. Ensuite, ces ouvriers ou ces robots montent tous les équipements dans la voiture. M est en cela considéré comme capital productif P: la production de nombreux véhicules, prêts à la vente et à être utilisés. En fonction de l’investissement, cette production devrait s’élever à 200 000 véhicules par an, soit près d’un millier par jour. C’est M′. Ces voitures sont alors vendues pour récupérer le capital initial, agrémenté d’un surplus, soit A′. Ce montant sera réparti en trois parties: le capital servant à reproduire l’activité de production à la même échelle, le capital qui sera utilisé à la consommation du capitaliste et le capital qui permettra d’accroître les investissements et la production.

Ce schéma décrit un cycle de production complet, spécifique au capital industriel. Le capital commercial se limite normalement à vendre une marchandise. En d’autres termes, son cycle se définit de la sorte: A — M — A′. Et le capital bancaire se contente de prêter de l’argent, soit: A — A′.

Pour Marx, la formule du capital industriel est la plus fondamentale parce qu’il comprend une phase de production avec la création du bénéfice. Les autres moments sont ceux d’échange et de transformation d’une forme de capital en une autre, d’argent en marchandise ou de marchandise en argent. Or, durant ces phases, on échange des équivalents. Sinon, l’un des partenaires grugerait l’autre. Ce n’est pas impossible, mais on ne pourrait alors pas comprendre que des bénéfices émergent, puisque ce que gagnerait l’un, l’autre le perdrait. Pour Marx, seule la production (le stade du capital productif P) permet de créer ce profit supplémentaire, ce qu’il appelle la plus-value, le surcroît de valeur créé par les salariés dans la production.

Si le surplus est créé dans la production, donc au sein du capital industriel, le seul qui passe par l’étape productive, comment les deux autres catégories de capital peuvent-elles obtenir un profit? Par un transfert de plus-value. En effet, leur fonction dans le capitalisme est d’abord d’accélérer la rotation du capital, c’est-à-dire de raccourcir les moments où le capital n’est pas productif.

Le constructeur automobile doit pouvoir vendre ses voitures pour récupérer sa mise et recommencer l’assemblage de nouveaux véhicules. Sinon, il devra immobiliser une somme considérable d’investissements. Il y a donc des grossistes qui lui achètent immédiatement sa production, puis des concessionnaires. À eux de trouver les clients individuels.

De même, pour continuer les opérations, il doit acheter de nouveau de l’acier à une firme sidérurgique. Il n’a pas encore fini l’assemblage et encore moins vendu ses voitures. Pourtant, s’il veut aller le plus vite et bénéficier de la plus-value à chaque cycle, il a besoin de ces tôles. Il demande donc un crédit à l’entreprise qui fournit celles-ci, ce qu’on appelle un escompte, le temps qu’il récupère ses fonds et puisse, grâce à ceux-ci, payer cet achat. Mais le sidérurgiste est dans la même situation. Il a besoin de capital-argent pour recommencer son propre cycle. Il va donc à la banque échanger son effet d’escompte en liquidités pour investir.

En « récompense » de ces facilités, le capital industriel alloue des ristournes sur la plus-value aux capitaux commerçants et bancaires. Par exemple, une voiture d’une valeur de 10 000 euros sera livrée au concessionnaire à 9 500 euros, qui, lui, vendra le véhicule à son prix normal. La différence de 500 euros par auto servira à rémunérer les salariés de la firme commerciale, à financer ses propres investissements et à réaliser un profit adapté au capital initial avancé. Même chose pour la banque à travers le paiement des intérêts.

Le renversement s’opère. Alors que le capital industriel était dominant, la bataille pour l’accumulation change complètement la donne. Soudainement, le capital bancaire devient prépondérant, parce qu’il concentre l’aliment le plus important de l’accumulation, à savoir le capital.

La Société Générale de Belgique

C’est en Belgique que démarre véritablement cette emprise de la banque sur l’industrie4. En 1822, le roi Guillaume Ier fonde une société dans le but d’aider le commerce et le développement de l’industrie. Sa mission se trouve explicitée dans le nom: Société des Pays-Bas pour favoriser le développement de l’industrie nationale. Malgré des débuts hésitants, les antennes de la Société Générale deviennent des pourvoyeuses de crédits à court terme. Devenue belge après la révolution de 1830, ses activités, notamment l’escompte, se poursuivent surtout dans les bassins hennuyers. Or, la situation économique est difficile. Le prix du charbon ne cesse de baisser. De nombreuses firmes sont en difficulté, voire en faillite. La Société Générale est alors confrontée au dilemme: laisser courir la faillite et risquer de perdre définitivement les créances, ou transformer ces dernières en prises de participation et relancer l’entreprise déchue.

En 1833, la direction de Bruxelles opte pour la seconde solution. Les charbonnages borains tombant les uns à la suite des autres, la SGB les reprend. Vers 1838, la Société Générale détient de 20 à 25 % de la grande industrie et environ 30 % de la production nationale de charbon5.

La Société Générale, devenue Société Générale de Belgique en 1848, investit massivement dans les lignes ferroviaires. Elle y voit le moyen de créer un vaste marché intérieur. En effet, ses mines de houille fournissent le charbon pour ses compagnies métallurgiques qui produisent les rails et les tôles de fer utiles pour les locomotives qu’achèteront ses entreprises de chemins de fer.

À partir de 1858, elle commence à prendre des participations dans des initiatives ferroviaires à l’étranger, lui apportant ainsi des commandes qui font tourner toute sa machine industrielle. C’est une véritable stratégie d’intégration verticale (contrôle sur toute la chaîne de production quasiment depuis la matière première jusqu’au produit final), qui confère au groupe un poids sur les marchés et une capacité de résistance lors des crises conjoncturelles. Le tout est alimenté par les crédits bancaires que la Société Générale peut fournir. C’est ce modèle qui fera la caractéristique de cette banque universelle et son succès.

Au sortir de la Première Guerre mondiale, la Société Générale contrôle un quart de l’économie belge. L’État se met au service direct de grands groupes pour réserver des commandes publiques à leurs firmes

Au sortir de la Première Guerre mondiale, la Société Générale est au sommet de sa gloire. Elle se centre sur les entreprises nationales, qui ont besoin de beaucoup de capitaux pour se reconstituer après les démantèlements opérés par l’occupant allemand. Après les charbonnages, la métallurgie, la sidérurgie, les ferroviaires, elle commence à s’intéresser aux firmes d’électricité et de tramways. Puis, dès la reconstruction, elle investit massivement dans divers secteurs (métaux non ferreux, chimie, textile, ciment, armement…). À ce moment, la Générale contrôle un quart de l’économie belge. De plus, en 1928, avec la reprise de la Banque d’Outremer, la Société Générale s’octroie un véritable monopole sur la colonie congolaise.

La généralisation du capital financier

L’exemple de la Société Générale inspire d’autres banques, notamment françaises, mais différentes faillites bancaires à la fin du 19e siècle refroidissent l’enthousiasme pour ce modèle. Les banques de dépôt françaises, contrairement à la Société Générale, optent pour la première solution: laisser les compagnies en difficultés tomber en faillite. Dorénavant, le Crédit lyonnais, par exemple, ne s’occupera que de la collecte de dépôts et de la fourniture de prêts.

En Allemagne aussi, les grandes banques créées dans la foulée du développement économique après 1850 prennent comme modèle la Belgique. Elles participent à la création et au développement des principaux groupes industriels allemands. Elles en deviennent de puissants actionnaires, en partenariat ou non avec les familles fondatrices.

C’est le règne des banques dites universelles, car elles opèrent dans tous les domaines: elles accueillent les dépôts d’une clientèle (qui n’est pas encore populaire à cette époque); elles prêtent aux firmes, que ce soit à court terme pour fournir les liquidités ou à long terme pour financer les investissements; elles gèrent des fortunes; elles prennent des participations dans les entreprises commerciales et industrielles.

Ce changement qualitatif, où la banque prend la place centrale dans l’économie au détriment de l’entreprise industrielle, productrice de richesses et de valeur, est pour l’économiste marxiste autrichien Rudolf Hilferding (1877-1941) caractéristique de l’apparition et du développement d’une nouvelle forme de capital, le capital financier. Dans son ouvrage, qu’il titre d’ailleurs Le capital financier (1910), il écrit: « La dépendance de l’industrie à l’égard des banques est donc la conséquence des rapports de propriété. Une partie de plus en plus grande du capital de l’industrie n’appartient pas aux industriels qui l’emploient. Ils n’en obtiennent la disposition que par la banque, qui représente à leur égard le propriétaire. En outre, la banque doit fixer une part de plus en plus grande de ses capitaux dans l’industrie. Elle devient ainsi, dans une mesure croissante, capitaliste industriel. J’appelle le capital bancaire — par conséquent capital sous forme d’argent, qui est de cette manière transformé en réalité en capital industriel — le capital financier6. »

L’État se met au service direct de grands groupes pour réserver des commandes publiques à leurs firmes.

Il ajoute avec des accents qui pourraient être très actuels: « La mobilisation du capital et l’expansion de plus en plus grande du crédit changent peu à peu complètement la position du capitaliste prêteur d’argent. La puissance des banques s’accroît, elles deviennent les fondatrices et finalement les maîtres de l’industrie, dont elles tirent les profits à elles en tant que capital financier, tout comme autrefois le vieil usurier, avec son intérêt, le revenu du travail du paysan et la rente du seigneur7. »

Lénine reprend en grande partie cette analyse. Il en donne une définition plus large que Hilferding: « Concentration de la production avec, comme conséquence, les monopoles; fusion ou interpénétration des banques et de l’industrie, voilà l’histoire de la formation du capital financier et le contenu de cette notion8. »

Pour Hilferding, en effet, le capital financier est essentiellement du capital bancaire qui s’empare de la production. Lénine explique qu’il s’agit davantage d’une fusion, d’une interpénétration des deux capitaux, ce qui semble plus correct. En effet, si nous avons montré à partir de l’exemple de la Société Générale un cas d’emprise sur l’industrie par une banque, l’inverse existe aussi.

Ainsi, John Rockefeller (1839-1937) fait fortune dans le secteur du pétrole américain dès la fin du 19e siècle. Il investit alors notamment dans la banque Equitable Trust Company. En 1930, celle-ci fusionne avec la Chase National Bank, faisant de la nouvelle entité le plus grand établissement de crédit du pays, voire du monde. Aujourd’hui, la Chase a fusionné avec la Morgan pour devenir la JP Morgan Chase, un des établissements financiers les plus influents du monde.

Autre exemple: celui d’Ernest Solvay (1838-1922). Au tournant du siècle, environ 95 % de la production de soude dans le monde proviennent de ses usines. En 1914, il crée son propre holding, la Mutuelle mobilière, qui participera au lancement d’une nouvelle banque en 1932, la Société belge de Banque qui fusionnera avec la Société Générale en 1965 pour former la Société Générale de Banque, puis la Générale de banque.

Tout comme Hilferding, Lénine associe cet avènement du capital financier à la constitution de monopoles. La bataille pour l’accumulation entraîne la centralisation de la production au sein d’entreprises géantes, qui s’apparentent à des monopoles et changent les conditions de la concurrence. En effet, auparavant, une firme était subordonnée aux aléas du marché sur lequel elle se trouvait. Aujourd’hui, ayant atteint une dimension au moins nationale, elle peut imposer ses tarifs et conditions de vente. Auparavant, si elle était en difficulté, elle était mise en faillite. Aujourd’hui, elle dispose de moyens pour échapper à la banqueroute, notamment grâce à des apports bancaires. Auparavant, une compagnie ne recevait aucune aide spécifique de la part des pouvoirs publics. Aujourd’hui, une de ces firmes géantes en péril sera probablement sauvée par un soutien massif des autorités, parce qu’elle est justement trop grande pour faire faillite — too big to fail.

En outre, l’État se met au service direct de grands groupes pour réserver des commandes publiques à leurs firmes « championnes nationales », pour leur ouvrir des marchés à l’étranger, pour les aider à s’organiser notamment à travers des trusts ou des cartels. Plus encore, la connivence entre le personnel de l’État et les dirigeants de ces firmes augmente fortement, comme le montrent les passages fréquents d’un poste ministériel à une carrière d’administrateur et inversement. Rappelons-nous les paroles de Charles Wilson, alors président de General Motors, devenu secrétaire à la Défense en 1953 dans l’administration du général Eisenhower. À un journaliste qui se demandait s’il n’y avait pas incompatibilité entre les deux fonctions, il répondit: « Je ne peux pas le concevoir car, depuis des années, je pense que ce qui est bon pour le pays est bon pour General Motors et vice versa. La différence n’existe pas. Notre entreprise est trop grande. Elle se développe avec le bien-être du pays9. » On devrait sans doute poser la même question aujourd’hui aux nombreux responsables de Goldman Sachs qui deviennent ministres ou hauts fonctionnaires.

Cette domination du capital financier se répandit au-delà du continent européen, que ce soit aux États-Unis ou au Japon, les économies émergentes de l’époque. En 1959, le communiste américain Victor Perlo10 dresse le tableau d’un capitalisme dominé encore par les banques. La banque Morgan est l’actionnaire de référence d’une série de firmes comme General Electric, IBM, US Steel, Procter & Gamble et Philip Morris. Le groupe Rockefeller contrôle la Chase Manhattan et détient des parts dans Exxon Mobil et Chevron… Au Japon, quatre grands zaibatsus contrôlent l’activité économique de l’archipel dans les années 20: Mitsui, Mitsubishi, Sumitomo et Yasuda. La réalité du capital financier se dévoile dans le vocabulaire: zaibatsus en japonais veut dire littéralement « cliques financières11 ». Après la guerre, l’archipel restera sous la coupe de six conglomérats financiers.

Le krach de 1929 et ses conséquences bancaires

Dans les années 20, aux États-Unis surtout, se développe une finance débridée, que n’auraient pas reniée les « petits génies » des produits sophistiqués des années 1980 à 2000. Le grand truc de l’époque est la constitution de sociétés d’investissement qui effectuent surtout des placements à court terme, pour bénéficier des hausses boursières12. Pour s’enrichir au plus vite, ces entreprises créent d’autres fonds sur la même base. Cela produit un effet de levier. Bon nombre de ces compagnies sont créées par des banques ou des financiers comme Goldman Sachs (déjà!).

Cette ingénierie suscite l’engouement des financiers qui s’y engouffrent largement. Cela incite l’ensemble des Bourses à progresser sans cesse et à une vitesse accélérée… jusqu’à ce que les spéculateurs se rendent compte que le cours des actions et que leurs sociétés fictives n’ont plus aucun lien avec la réalité productive. C’est l’arrêt brusque qui condamne également les fonds d’investissement. L’effet de levier joue aussi à l’inverse, avec la même violence.

Le grand krach de Wall Street démarre réellement le jeudi 24 octobre 1929 et va entraîner la plus grave crise de l’histoire de l’humanité jusqu’à ce jour. Les banques sont en grande difficulté: impossible de vendre les participations dont les cours chutent subitement et elles n’ont pas assez de liquidités pour faire face à des retraits massifs.

La banque centrale pourrait les leur fournir. Mais la Federal Reserve n’a que seize ans d’existence. Elle est inexpérimentée. Elle va resserrer le crédit, relevant les taux d’intérêt au moment où il faudrait faire l’inverse. Dès lors, les déposants courent aux guichets pour retirer leur argent avant que l’établissement ne ferme définitivement ses portes. Ce qui le précipite inévitablement à la faillite. D’où ces scènes apocalyptiques de files interminables devant les banques.

Volume des échanges de devises par année: 1.272.000 milliards de dollars (2015)

Un phénomène identique se produit en Europe. Les investisseurs américains qui avaient placé beaucoup d’argent en Allemagne le retirent pour compenser les pertes aux États-Unis. La plus importante banque autrichienne, le Kredit Anstalt, fait faillite en 1931 et précipite l’Allemagne dans la récession. En Belgique, le nombre d’établissements de crédit baisse de 90 à 63 entre 1930 et 193313. La faillite de la Banque belge du Travail, liée au mouvement socialiste, et celle de l’Algemene Bankvereniging, attachée au Boerenbond14, en 1934, traumatisent les marchés boursiers et l’opinion publique. La banque universelle est sur la sellette.

En mars 1933, le président Roosevelt ferme toutes les banques américaines pour une semaine au moins. En juin est voté le Glass-Steagall Act. Celui-ci établit une distinction nette entre banque d’investissement ou d’affaires d’une part et, d’autre part, banque commerciale ou de dépôt. Ainsi, la principale banque américaine de l’époque, JP Morgan, doit se séparer de ses activités d’investissement et se concentrer sur le commercial. En revanche, Lehman Brothers se centre sur ses activités d’investissement.

Une séparation similaire intervient dans la plupart des autres pays avancés, à l’exception notable de l’Allemagne qui conserve sa confiance dans les banques universelles. À la Société Générale, la crise a entamé la confiance dans ce modèle. Les immobilisations dans un portefeuille d’actions (pour une part dévaluées par la crise) pèsent lourd. La banque s’apprête à la scission, avant même que la loi ne l’y oblige15.

Mais Henri De Man, l’idéologue et futur président du POB, propose dans son Plan de travail que les banques soient contrôlées et dirigées par les pouvoirs publics, tout en laissant l’actionnariat privé. Émile Francqui, alors au gouvernement, ne l’entend pas de cette oreille. Il tient à conserver le lien entre banque et société d’investissement. Il opère donc une autre distinction que celle des États-Unis, celle entre banque et holding. Seule la banque peut récolter les dépôts. Mais le holding peut être actionnaire de celle-ci, voire continuer à la contrôler. C’est ainsi que la Société Générale devient un holding et la banque, la Banque de la Société Générale, plus tard la Générale de banque.

Les limites des banques universelles

La crise des années 30 marque la limite du pouvoir des banques universelles comme capital financier. Celles-ci peuvent prendre le contrôle d’entreprises industrielles, mais il leur est difficile de gérer des actifs à long terme, alors que les fonds qui financent ces opérations peuvent leur être retirés à tout moment, surtout en période de crise. C’est pourquoi beaucoup d’entre elles sont au cœur de la tourmente dans ces années-là.

D’autres éléments interviennent pour expliquer la disparition des banques universelles en tant qu’investisseurs dans le commerce et l’industrie pour compte propre, telles que les ont décrites Hilferding et Lénine.

Premièrement, les grandes firmes deviennent de plus en plus gigantesques, investissent à l’étranger, deviennent les multinationales que nous connaissons. Les sommes consacrées à ces dépenses augmentent de plus en plus. Il leur faut maintenant un pool bancaire pour satisfaire cette expansion et certaines d’entre elles peuvent autofinancer leurs investissements. Les liens entre les grandes firmes « industrielles » et les banques se distendent.

Ensuite, les banques sont surtout actives dans leur pays d’origine. Ailleurs, elles devraient batailler ferme et longtemps pour déloger les acteurs dominants. Pour des firmes qui s’internationalisent, l’établissement de crédit lié ne leur est plus d’une grande utilité. Au contraire, il vaut mieux s’acoquiner avec des acteurs locaux. Les liens entre le groupe industriel et « sa » banque sont desserrés.

Enfin, pour une compagnie financière, les gains qu’elle peut obtenir sont généralement plus importants sur l’évolution des cours des titres qu’elle achète que sur les dividendes que ces actions ou obligations pourraient procurer. C’est particulièrement le cas entre 1990 et 2000, avec le boom des valeurs technologiques et Internet: la rémunération annuelle moyenne des actionnaires se répartit en 16,9 % de dividendes et 83,1 % de gains en capital. La seule période où ce ne fut pas le cas est celle entre 1973 et 1981 avec respectivement 65,2 % et 34,8 %. Pour les autres périodes, la partie dividendes oscille entre 20 et 40 %16.

Or, la banque universelle achète des parts pour acquérir le contrôle sur une firme. Elle est rémunérée essentiellement par les dividendes que celle-ci lui verse. Une société qui fonde ses revenus uniquement sur les dividendes ne gagne pas grand-chose dans l’ensemble: au maximum 5 %. Dans le monde actuel, c’est vraiment « jouer petit ».

La fin de la Générale

L’évolution de la Société Générale après la Seconde Guerre mondiale marque ce déclin des banques universelles en tant que capital financier. Arrivée au faîte de sa gloire dans une période où les pays se sont repliés sur leur marché intérieur et sur leur empire colonial pour ceux qui en avaient un, la Société Générale poursuit, après la Seconde Guerre mondiale, cette voie qui lui a assuré un règne quasiment sans partage sur l’économie belge et celle du Congo.

Celui-ci devient même la manne providentielle du holding. La part des filiales coloniales est quasiment en constante augmentation. Comme à la fin des années 30, elle est de 20 % juste après la guerre puis s’accroît progressivement jusqu’à presque 50 % à la veille de l’indépendance congolaise en 1960. L’Afrique est devenue essentielle pour la Société Générale. Non seulement les unités locales, qui s’occupent surtout d’extraction minière, rapportent énormément au holding, mais en plus, elles approvisionnent les opérations de raffinage et de transformation du métal installées en Belgique, comme la Métallurgie d’Hoboken-Overpelt ou la Vieille-Montagne, deux entreprises aux mains de la Société Générale.

L’évolution de la Société générale après la Seconde Guerre mondiale marque le déclin des banques universelles en tant que capital financier. Ce sont des fonds financiers, en commençant par les fonds de pension, qui remplacent progressivement les banques et les particuliers comme actionnaires des firmes

La déclaration d’indépendance va évidemment perturber cette mécanique bien huilée. Dans les années 60, la part des profits venant du Congo chute considérablement. La Société Générale doit trouver d’autres sources de revenu. Or, elle perd aussi petit à petit les charbonnages qui ferment à partir de 1959. Même si la sidérurgie se porte mieux, elle est en fait également moribonde, car on utilise de plus en plus d’autres alliages plus solides et plus souples. Les holdings belges vont néanmoins pomper les bénéfices des filiales sidérurgiques à travers leurs autres possessions dans la banque, l’assurance et l’électricité. La firme produisant l’acier devra verser des primes à la compagnie d’assurances, des intérêts à la banque, et payer sa consommation de gaz et d’électricité.

La situation se passe relativement bien durant les années 60. La croissance aidant, toutes ces entreprises réalisent des profits. Mais la crise de 1973 affecte profondément la sidérurgie. Pourtant, les investissements ne baissent que lentement, du fait que les décisions ont été prises en période de haute conjoncture et qu’il est difficile de les interrompre. Dans ces conditions, les pertes s’accumulent. En revanche, l’assurance, la banque et le secteur énergétique continuent de prospérer, à l’avantage du holding. Ils asphyxient petit à petit la sidérurgie, surtout en Wallonie.

L’évolution de la Société générale après la Seconde Guerre mondiale marque le déclin des banques universelles en tant que capital financier

La restructuration sera tellement douloureuse qu’en 1981, les parties liégeoise et carolorégienne sont fusionnées pour former Cockerill-Sambre. Ce sont les pouvoirs publics qui financent et qui mettent petit à petit la main sur le secteur, toujours soumis aux contrats, aux crédits et aux tarifs de gaz et électricité des filiales des holdings. On assiste alors une opération typique de socialisation des pertes et de privatisation des bénéfices. On estime que cette restructuration a coûté à l’État belge environ 200 milliards de francs belges (à peu près 8 milliards d’euros de 2016). Entre 1974 et 1982, la production belge d’acier est passée de 16,2 millions à 10 millions de tonnes. Elle est restée environ à ce stade jusqu’en 2008. En revanche, l’emploi a dégringolé de 64 000 postes en 1974 à 45 000 en 1980, puis à 26 000 en 1990.

Ce sont des fonds financiers, en commençant par les fonds de pension, qui remplacent progressivement les banques et les particuliers comme actionnaires des firmes

Dans ce drame social et humain, le rôle des holdings, et à leur tête celui de la Générale, est crucial. C’est un exemple typique de parasitisme financier que l’on attribue à la période actuelle. Or, il a été mis en place dans les années 60, il y a environ 50 ans.

Se concentrant sur ce genre de bénéfices faciles, la Générale s’est avérée incapable de propulser ses filiales à la conquête des marchés internationaux. Même dans le domaine où elle était le mieux préparée, à savoir les métaux non ferreux, aucune de ses entreprises ne peut rivaliser avec des géants comme Alcoa, Rio Tinto, BHP Billiton ou Anglo American. Les principales réussites belges se sont déroulées en dehors du contrôle des holdings et de la Société Générale: Interbrew (aujourd’hui Anheuser-Busch InBev ou AB InBev), Solvay, Bekaert.

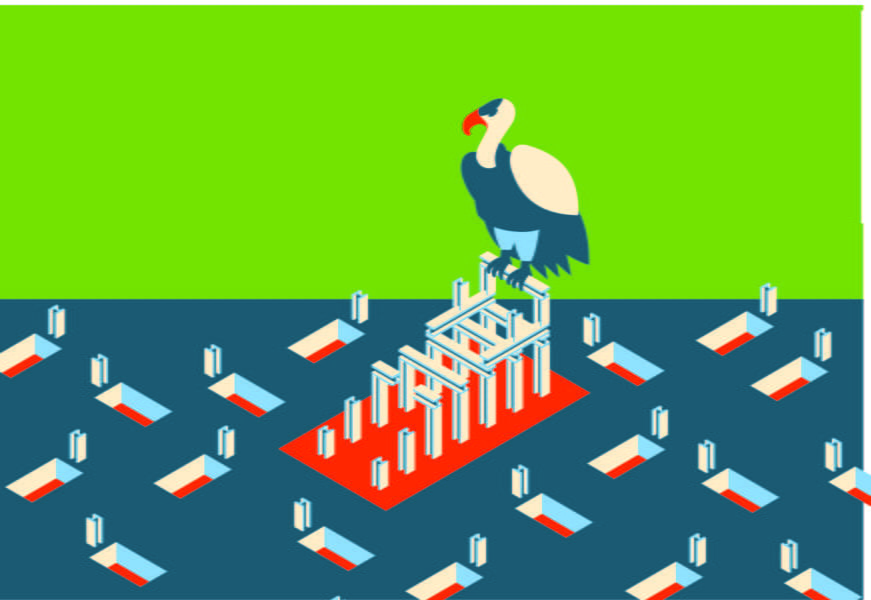

Les holdings deviennent des dinosaures appétissants pour les prédateurs. Beaucoup d’entreprises, mais peu de dispositions à les faire croître rapidement comme le veut l’époque. La Générale est ainsi obligée d’accepter le soutien du groupe financier français Suez. Il restructure le holding de fond en comble, vend toutes les participations au fur et à mesure, sauf Tractebel et Electrabel, son pôle énergétique. La Société Générale est progressivement transformée en une coquille vide. En 2003, le holding n’a plus de raison d’être. Il est dissous.

Des fonds sans fin

La disparition de la Société générale est très symbolique. La fin de la banque universelle n’a pas lieu uniquement en Belgique. Au Japon, les liens entre grandes entreprises industrielles et banques se distendent. En Allemagne, la Deutsche Bank vend toutes ses participations industrielles, entre autres celles qu’elle détenait depuis des années dans Daimler.

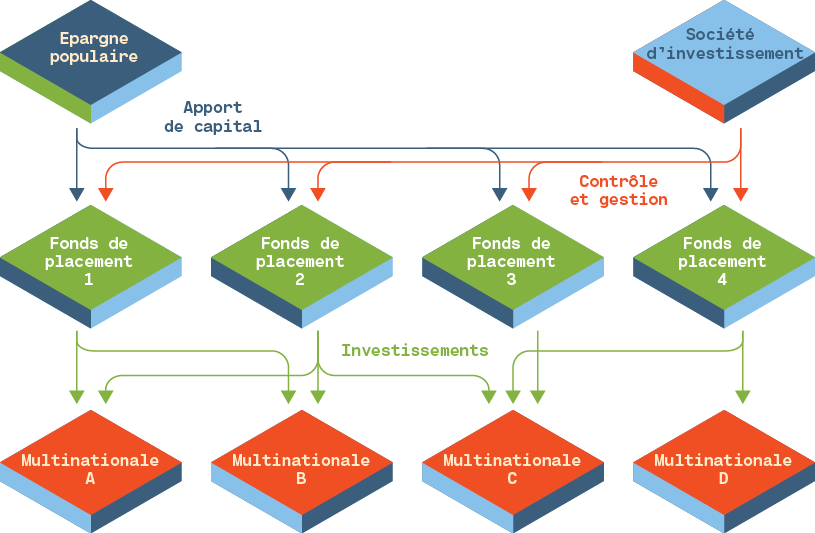

Relation entre les nouvelles sociétés d’investissement et les groupes industriels

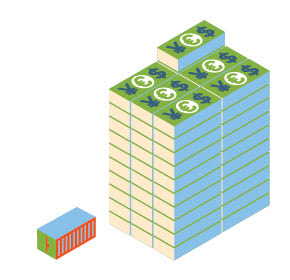

Ce sont des fonds financiers, en commençant par les fonds de pension, qui remplacent progressivement les banques et les particuliers comme actionnaires des firmes. Ils deviennent les principaux actionnaires des grandes compagnies mondiales occidentales17.

Leurs fondateurs forment une compagnie de nature privée ou cotée en Bourse. Puis, celle-ci crée à son tour une série de fonds d’investissement avec l’épargne de particuliers ou d’autres acteurs économiques. C’est cet argent qui est placé dans les plus grandes multinationales. Le fonds est géré par la compagnie qui se rémunère par des commissions pour le service de gestion rendu. Il peut investir dans d’autres entreprises, se spécialiser dans les obligations, se concentrer sur les opérations financières de court terme ou même faire un mix de ces opérations. Le schéma 1 reprend de façon synthétique la structure de ce nouveau capital financier.

En reprenant l’actionnariat des plus importantes multinationales mondiales, on peut constater à la fois une mainmise de certaines familles comme Ford, Peugeot, Michelin, Bosch, Walton (Wal-Mart), mais celui-ci est en recul, et l’ emprise croissante de ces nouvelles sociétés d’investissement. Parmi ces dernières, quinze firmes constituent le « noyau dur » de l’actionnariat des grandes firmes mondiales en ordre de grandeur18: BlackRock, Vanquard Group, State Street, The Capital Group, Norges Bank Investment, Berkshire Hathaway, Qatar Holding, Wellington Management, Legal & General Group, Fidelity, Lyxor International, Massachusetts Financial, T. Rowe Price, JP MorganChase et Harris Associates.

On y retrouve deux fonds d’investissement nationaux pour le Qatar (Qatar Holding) et la Norvège (Norges Bank Investment), qui sont en général des investisseurs stables. Il y a quatre compagnies créées par des banques ou liées à celles-ci (JP Morgan Chase bien sûr, mais aussi Lyxor International fondée par la Société générale — française —, Harris Associates associé à Natixis et au groupe français BPCE — Groupe Banque populaire et Caisse d’épargne — et Massachusetts Financial aux mains des banques canadiennes).

Berkshire Hathaway est le holding de Warren Buffett, le deuxième homme le plus riche de la planète derrière Bill Gates, avec une fortune de 75,6 milliards de dollars. Celui qu’on appelle le sage d’Omaha (parce qu’il y est né) place son patrimoine dans de puissantes entreprises comme Coca, Heinz, Bank of America, American Express, Procter & Gamble, Dow Chemical, Wells Fargo, Moody’s, Goldman Sachs et IBM. Il en est souvent le premier actionnaire.

Venons-en aux quatre plus grandes sociétés de la liste. The Capital Group est l’un des trois plus grands organismes de gestion de fonds de pension au monde (avec The Vanguard Group et Fidelity Investments). Il occupe plus de 7 000 salariés ou collaborateurs dans 23 bureaux répartis dans le monde. Au 31 décembre 2015, il gérait 1 390 milliards de dollars d’actifs.

The Vanguard Group, fondé en 1974, dispose de plus de 3 500 milliards de dollars d’actifs au 30 juin 2016 à travers 180 fonds. Il est présent auprès de véritables géants comme Apple, Microsoft, General Electric, ExxonMobil, Johnson & Johnson, dont il est le premier actionnaire. Il détient également 2,5 % de Foxconn, la plus grande firme de sous-traitance industrielle avec 1,3 million de salariés et qui travaille pour Apple, Dell, Google, Hewlett-Packard, Huawei, Intel, Microsoft, Nokia, Sony, Toshiba, entre autres.

State Street Corporation est une très ancienne banque dépositaire. Elle a été fondée en 1792 à Boston. Elle servait surtout à conserver des avoirs: argent, liquide, or, titres… Fin 2015, elle administre quelque 2 245 milliards de dollars d’actifs et 100 milliards d’investissements pour compte propre. Sur ce montant, environ 1 500 milliards sont détenus par des fonds domiciliés au Luxembourg, en Irlande et aux îles Caïmans.

BlackRock est la société d’investissement leader par excellence. Elle possède au moins 5 % du capital de quatre firmes cotées sur dix aux États-Unis. En 2012, elle aurait exercé ses droits de vote au sein de 14 872 assemblées générales d’actionnaires, dont 3 800 aux États-Unis19. Elle est considérée comme l’institution financière la plus influente du monde. En effet, elle gère des actifs pour 5 148 milliards de dollars. C’est davantage d’argent que la plus grande banque, l’Industrial and Commercial Bank of China, qui ne dispose que de 3 500 milliards. BlackRock a été introduite en Bourse en 1999.

Aujourd’hui, ce sont ces firmes qui font de plus en plus la loi dans les conseils d’administration des multinationales. Certaines ont été créées par les banques, mais d’autres viennent d’horizons variés, la plupart du temps liés à la finance. Alors que la banque universelle exerçait un contrôle souvent sans partage sur la direction des entreprises, les sociétés d’investissement ont généralement un comportement plus « passif ». Les fonds ne disposent pas du personnel pour installer des dirigeants à la tête des multinationales. Ils doivent donc en grande part faire confiance aux managements en place. Mais si ceux-ci ne satisfont pas les critères de rentabilité, ils vont se dégager de la firme et investir ailleurs. Ce qui peut déstabiliser l’entreprise, car vendre un gros paquet d’actions va en faire baisser le cours et la rendre reprenable (opéable) par un concurrent. D’où la cour assidue que peuvent mener les dirigeants de grandes firmes vis-à-vis des fonds actionnaires.

Le vrai basculement des années 80

Un véritable retournement va s’opérer et caractériser notre époque. Dans l’ancienne forme de capital financier, la banque prélevait une rente sur les profits réalisés par l’entreprise industrielle indépendante. Mais il était rare qu’elle prenne davantage que ce que la firme productive pouvait offrir. Il ne fallait pas tuer la poule aux œufs d’or.

En revanche, par sa faculté de déplacer ses capitaux d’une firme à l’autre, le nouveau capital financier n’est plus attaché à l’une ou l’autre entité. Il peut exiger un rendement maximum et, s’il n’est pas satisfait, retirer ses billes pour investir ailleurs. Il peut se rémunérer largement sur une compagnie et, une fois rassasié, passer à la suivante. Il peut donc les dépecer les unes après les autres et, une fois la proie vidée complètement de son sang, se jeter sur une nouvelle source « intarissable » de profit.

Ces sociétés financières peuvent donc imposer des normes de rentabilité et de versement de dividendes, par exemple les fameux 15 % cités partout comme le rendement minimum à obtenir. C’est à la firme industrielle de tout faire pour y parvenir, y compris éventuellement en sacrifiant son avenir. C’est ce qu’on voit par exemple à l’œuvre dans le cas de Caterpillar Gosselies.

C’est un mécanisme clairement parasitaire, puisque ce sont ceux qui produisent, les travailleurs, qui seuls créent la valeur ajoutée qui va aux détenteurs de capital. Ceux-ci peuvent replacer une partie de ces revenus dans les entreprises, mais aussi rémunérer largement leurs propres actionnaires, qui vivent ainsi essentiellement de la « tonte des coupons ».

Les nouvelles sociétés financières imposent, en plus, des règles de captation des bénéfices. Si la conjoncture devient mauvaise, tant pis pour l’entreprise qui ne pourra pas obéir à cette prescription: elle aura moins de fonds pour investir, ce qui assombrira son futur. Et ces sociétés financières, voyant l’affaiblissement des résultats, iront placer leur argent ailleurs.

Le capital financier actuel devient donc doublement parasitaire. Non seulement il prélève comme avant une part de la production pour rémunérer des secteurs improductifs comme la finance. Mais, en outre, il le fait préventivement, avant même toute activité économique, obligeant les compagnies industrielles, sous peine de disparaître, à tenir la norme de rentabilité imposée.

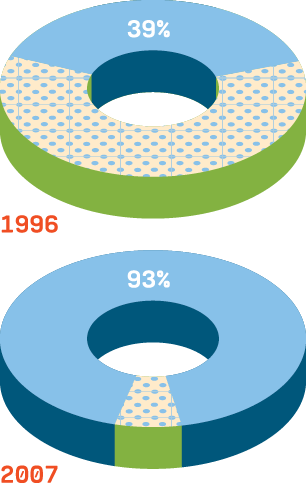

2007: 93% du PIB mondial (54.000 milliards de dollars)

Ainsi, dans les grandes firmes, on constate une très nette augmentation du versement de dividendes aux actionnaires. Aux États-Unis, cette part des dividendes par rapport aux bénéfices nets des entreprises est passée de 44,1 % entre 1950 et 1973 à 37,1 % de 1973 à 1980, puis à 65,6 % dans les années 80, à 75,1 % la décennie suivante pour retomber quelque peu à 66,6 % entre 2000 et 200720. On voit le tournant de 1980: avant, la majeure partie des profits étaient réinvestis; après, ils sont distribués principalement aux actionnaires, quitte à ce qu’ils les remettent éventuellement dans le capital des entreprises.

Certains auteurs, comme Gérard Duménil et Dominique Lévy21, pour caractériser l’actuelle prédominance financière dans l’économie et le retour de la rentabilité élevée pour le capital, insistent sur un saut qualitatif qui aurait surgi avec l’avènement du néolibéralisme. D’autres, comme Robert Boyer22 ou Michel Aglietta23 de l’école de la régulation24, suggèrent l’arrivée d’un nouveau régime d’accumulation, qu’ils dénomment « à caractère financier » pour décrire des activités de plus en plus financées par des emprunts.

Même s’il y a eu des changements, ceux-ci ne justifient pas des modifications qualitatives dans la logique. Le caractère de la finance est de plus en plus parasitaire. Il menace clairement l’avenir du monde, avec une captation plus grande des bénéfices vers les sociétés financières et les responsables qui les administrent. Et il ne peut y avoir d’accumulation durable à partir de l’endettement. Robert Boyer et Michel Aglietta en conviennent d’ailleurs. Comme Marx l’explique dans le Livre III du Capital, il s’agit de la création d’un capital fictif, qui peut donner à un moment donné l’illusion d’un développement parce que des fonds supplémentaires sont injectés dans l’économie. Mais comme ils ne correspondent à rien dans la production, ils créent des bulles qui explosent nécessairement un jour ou l’autre, déclenchant une crise d’envergure.

François Chesnais25 est celui qui, à travers ses ouvrages, a popularisé à nouveau ces notions de finance. Il a remis en avant cette notion de capital fictif, en mettant sans doute celle de capital financier en retrait. À sa suite, Cédric Durand26 a tenté d’analyser la situation économique mondiale et la domination financière qui s’exerce à travers ce concept de capital fictif. Mais, à plusieurs reprises, il confond ce dernier avec le capital financier. Le capital fictif est important pour décrire les récessions et l’éclatement des bulles financières. Mais, pour montrer la prégnance financière sur l’économie mondiale, il faut utiliser le terme de capital financier27. Évidemment, ce dernier est producteur de capital fictif. Il en est le principal architecte.

Conclusions

Il y a une financiarisation de l’économie au sens très général. Mais il n’y a pas de transformation majeure du capitalisme. Les mécanismes propres à l’accumulation du capital sont toujours à l’œuvre. Ils poussent continuellement à éliminer la concurrence, à établir des monopoles, des entreprises géantes qui échappent partiellement ou momentanément aux lois strictes du marché, et à asseoir la domination du capital financier sur l’ensemble du système productif. C’est l’essence même du développement capitaliste.

Une première fois, à partir du 19e siècle, ce processus a incité à la création de banques universelles qui ont conquis une bonne partie des économies nationales avancées. Cela a conduit aux guerres mondiales et à la crise des années 30, bref à des catastrophes encore vivaces dans les mémoires.

Aujourd’hui, avec l’impact de l’internationalisation de la production, d’autres formes plus diverses de capital financier sont apparues, même si les banques conservent un rôle central en allouant des fonds importants à travers leurs prêts (aussi bien aux États qu’aux multinationales ou aux nouvelles sociétés d’investissement). Il n’y a pas de changement dans la logique de fonctionnement de l’économie. En revanche, les exigences financières se sont accrues et cela hypothèque gravement le futur. Avec en perspective des crises sans doute plus aiguës et des conflits toujours plus durs et insurmontables.

Footnotes

- Karl Marx, Le Capital, Livre II, Éditions sociales, Paris, 1960, tome 1, p. 27.

- Karl Marx, Le Capital, Livre I, Messidor/Éditions sociales, Paris, 1983, p. 209.

- Comme le montre très bien Ellen Meiksins Wood, L’origine du capitalisme: Une étude approfondie, Lux Éditeur, Montréal, 2009.

- Charles Kindleberger, Histoire financière de l’Europe occidentale, Éditions Economica, Paris, 1990, p.147.

- Helma Houtman-De Smedt, « La Société Générale de 1822 à 1848: Évolution de la banque foncière à la banque mixte », dans Herman Van der Wee (coord.), La Générale de banque 1822-1997, Éditions Racine, Bruxelles, 1997, p. 51.

- Rudolf Hilferding, Le capital financier, Éditions de Minuit, Paris, 1970, p. 317-318.

- Rudolf Hilferding, op. cit., p. 319.

- Lénine, L’impérialisme, stade suprême du capitalisme, dans Œuvres, tome 22, p. 245.

- Cité dans Robert Reich, The Work of Nations, Vintage Books, New York, 1992, p. 48.

- Victor Perlo, L’Empire de la Haute Finance: La genèse du capitalisme monopoliste d’État, Éditions sociales, Paris, 1974.

- Nakamura Takafusa, Economic Growth in Prewar Japan, Yale University Press, New Haven and London, 1983, p. 208.

- John Kenneth Galbraith, La Crise économique de 1929: Anatomie d’une catastrophe financière, Éditions Payot, Paris, 1970, p.71.

- Erik Buyst et Michangelo van Meerten, « La Société Générale et le développement économique de la Belgique » dans Herman Van der Wee, op. cit., p. 578.

- On pourrait traduire le nom de la banque par Association bancaire générale. Le Boerenbond, la ligue des paysans, est une organisation, très proche des milieux catholiques, qui regroupe les agriculteurs en Flandre. La Kredietbank (aujourd’hui KBC Group), créée en 1931, reprendra ses activités bancaires en 1935.

- Guy Vanthemsche, « La Banque de 1934 à nos jours », in Herman Van der Wee, op. cit., p. 299.

- Calculs sur base de Federal Reserve, Financial Accounts of the United States, Market value of domestic corporations et Net dividends of domestic corporations.

- Nous avons examiné l’actionnariat de 76 firmes parmi les plus grandes compagnies mondiales occidentales (excepté celles dont l’actionnaire principal est encore familial comme Toyota, Wal-Mart, L’Oréal, Volkswagen, Ford, PSA, Fiat, Facebook et d’autres) pour connaître leurs trois premiers actionnaires (quand il était possible de les identifier). Les sociétés ont été classées par pays et ensuite par secteur. Signalons que le site Mirador fournit ces informations pour une cinquantaine de multinationales, dont l’évolution de l’actionnariat au cours des années. Le site du CRISP renseigne l’actionnariat pour les firmes présentes en Wallonie.

- Pour le détail, voir Henri Houben, Le monde malade de la finance?, Couleur Livres, Bruxelles, 2017, à paraître.

- Le Temps, 30 septembre 2013.

- Henri Houben, La crise de trente ans, Aden, Bruxelles, 2011, p. 273, tableau 7.4.

- Il y a de nombreux ouvrages de Gérard Duménil et Dominique Lévy comme La dynamique du capital: Un siècle d’économie américaine, PUF, 1996, Au-delà du capitalisme?, PUF, 1998, Le Triangle infernal: Crise, mondialisation, financiarisation, PUF, 1999, Une nouvelle phase du capitalisme?, Éditions Syllepse, 2001 ou Capital Resurgent: Roots of the Neoliberal Revolution, Harvard University Press, 2004.

- Robert Boyer, Les financiers détruiront-ils le capitalisme?, Éditions Economica, 2011.

- Michel Aglietta, La crise: pourquoi en est-on arrivé là? Comment en sortir?, Michalon Éditeur, 2008 et La crise: les voies de sortie, Michalon Éditeur, 2010.

- L’école de la régulation est un courant d’économistes, surtout français, d’obédience marxiste ou keynésienne, né dans les années 70. Ils ont une approche historique découpant le capitalisme en plusieurs régimes d’accumulation basés sur une logique particulière, associant de nouvelles formes de hausse de la productivité avec des institutions appropriées permettant notamment une certaine adhésion populaire à ce développement. Ils sont les promoteurs de la notion de fordisme apparu après la guerre et basé sur la production et consommation de masse et des hausses salariales continuelles fondées sur le partage des gains de productivité.

- François Chesnais, La mondialisation du capital, Syros, 1994.

- Cédric Durand, Le capital fictif: Comment la finance s’approprie notre avenir, Les Prairies Ordinaires, 2014.

- Pour une critique plus détaillée du livre de Cédric Durand, voir Henri Houben, Le capital fictif de M. Durand, Gresea, décembre 2015 ou Études marxistes n°114, avril-juin 2016.