L’irruption de l’inflation conduit les élites politiques à remobiliser les récits des années 1970. Mais cette crise est d’abord une crise profonde du capitalisme contemporain, de ses impasses et de sa gestion.

Depuis plus de trente ans, l’inflation avait quasiment disparu des discussions politiques et de l’esprit des citoyens de la plupart des pays occidentaux. On parlait davantage de croissance, de compétitivité et, depuis 2008, la grande affaire de la politique économique a surtout été d’éviter la spirale des prix à la baisse, la déflation.

Et, soudain, depuis la fin de 2020, la crise sanitaire a tout changé. Les prix se sont mis à grimper. D’abord sur quelques produits, puis de façon de plus en plus généralisée. Ce qui devait être temporaire est devenu un phénomène durable. Et tout le monde en semble perturbé. Politiques, banques centrales et économistes s’étaient en quelque sorte « déshabitués » de l’inflation. Il faut reprendre cette donnée en compte et fixer de nouvelles priorités.

Mais ce phénomène n’est pas tombé du ciel. Ce n’est pas une poussée conjoncturelle quelconque. Comme l’inflation des années 1970 avait marqué la fin du mode de gestion keynésien-fordiste du capitalisme, la poussée du début des années 2020 annonce une forme de crépuscule de son successeur, le néolibéralisme.

L’inflation du début des années 2020 annonce une forme de crépuscule du néolibéralisme.

Car les causes et la réalité de cette inflation sont profondément nouvelles. La compréhension de ces enjeux nécessite donc de passer par le temps long et l’examen de l’état global du système productif. La tentative de résoudre la situation en copiant les vieilles recettes – au reste peu éprouvées – des années 1980 semble une attitude risquée, résultat d’une mécompréhension du moment historique présent. Car cette poussée inflationniste vient saper les certitudes économiques assénées depuis près d’un demi-siècle.

La promesse impossible de la « grande modération »

Dans les années 1970, l’inflation a été érigée en mal absolu. C’était, affirmait-on, la cause du chômage et du ralentissement de la croissance. Il fallait donc la combattre à tout prix. La « stabilité des prix » garantie par des banques centrales indépendantes et s’appuyant sur une politique de « réformes structurelles » est donc devenue la priorité.

Rapidement, cette priorité a entièrement modifié le modèle dominant. L’inflation était endémique parce que, selon cette lecture, le modèle keynésien-fordiste à base nationale favorisait à la fois les concentrations industrielles, le protectionnisme et la redistribution salariale. La concurrence, le libre-échange et la modération salariale devenaient alors la nouvelle sainte Trinité des politiques économiques.

Inflation en France depuis 1960. © Réserve fédérale de Saint Louis.

Peu importe que ce récit soit faible sur le plan historique et théorique, il s’est répandu dans l’opinion et le monde politique. Et chacun a bien voulu le croire. La promesse était celle d’une compensation des « efforts » des salariés et de la réduction de la sphère non marchande dans la société par une modération générale des prix à la consommation. On pouvait alors comprimer les salaires, dans la mesure où la mondialisation et la libéralisation assuraient des prix réduits.

Le consommateur devait retrouver dans les rayons ce qu’il avait perdu en tant que travailleur. C’était le monde merveilleux de la « grande modération » des années 1990 et 2000 où l’inflation faible était censée assurer le bien-être général.

Mais ce meilleur des mondes s’est vite enrayé, jusqu’à devenir rapidement intenable. Les effets de la mondialisation de la production, de l’individualisation du travail et de la chasse aux syndicats ont plutôt conduit à une décélération globale de la demande et, partant, à celle de l’investissement. La baisse de la productivité a continué, exerçant une pression à la baisse sur les profits et les salaires et favorisant le développement de la sphère non-productive. Mais après 2008, il a fallu mobiliser les banques centrales, puis l’État, pour tenter de sauver, toujours plus difficilement, ce modèle.

Part des salaires dans le PIB aux États-Unis. © Reserve fédérale de Saint Louis.

La promesse des bienfaits de la stabilité des prix était d’autant plus difficile à tenir que cette stabilité elle-même était délicate à tenir. Pendant dix ans, après l’effondrement du secteur financier, les banques centrales ont déversé des milliards d’euros pour éviter la spirale déflationniste, sans réellement atteindre leurs objectifs. Les prix restaient certes en apparence modérés, mais les ménages étaient soumis à une intensification de la pression sur les salaires et les services publics – pour assurer le maintien de la rentabilité du capital. Pendant ce temps, les bulles financières et immobilières se multipliaient, contribuant à creuser les inégalités.

Contrairement à ce que l’on entend souvent, déflation et inflation ne sont pas deux phénomènes opposés, ils sont souvent complémentaires. La « grande modération » a conduit à un sous-investissement chronique, à un étalement et à un fractionnement de plus en plus fort des chaînes de production, et, enfin, à une fragilisation croissante des salariés face au capital. Et ce sont là les sources de la crise inflationniste actuelle.

La spirale prix-profits

Le néolibéralisme, né de la promesse de modération des prix, a donc posé les fondements de la fièvre inflationniste actuelle. On peut le comprendre en songeant à la « flexibilité » face au marché, longtemps vantée comme le nec plus ultra de l’organisation économique et source de la « grande modération ». Grâce à elle, on pouvait obtenir rapidement et à bas coût tout ce dont on a besoin : biens, services, emplois, matières premières. La réponse est forcément rapide et optimale. Elle l’était d’autant plus que les mécanismes de couverture financière permettaient d’anticiper la demande future et, ainsi, de mieux organiser la production.

Niveau des profits aux États-Unis. © Réserve fédérale de Saint Louis.

Ce qui s’est produit après la crise sanitaire est venu démentir avec violence ces préceptes. La flexibilité et l’efficacité supposée sont devenues un piège. Le brusque va-et-vient de la demande lors de la crise sanitaire n’a pas du tout été anticipé et le système de « juste-à-temps » de l’organisation productive s’est pris les pieds dans le tapis, alors même que le niveau de reprise de la demande reste inférieur à celui de 2019. Dans ces conditions, la mondialisation de la production à la sauce néolibérale n’offre pas de solution, mais devient le problème, la source de la crise inflationniste.

L’organisation néolibérale n’est plus la garantie de la « grande modération », mais le carburant de la reprise de l’inflation. Sa promesse devient intenable. Elle l’est d’autant plus que cette poussée inflationniste est l’occasion pour les entreprises de soigner leurs marges en jouant sur les prix. Ce qui était difficile dans les années 2010 devient possible. Non pas que la demande soit plus forte, mais l’offre est plus restreinte.

Comme toujours, le mouvement de libéralisation des marchés s’est accompagné d’une concentration des entreprises.

Or, là encore, les politiques néolibérales alimentent le mouvement. Comme toujours, le mouvement de libéralisation des marchés s’est accompagné d’une concentration des entreprises, d’ailleurs encouragée par le secteur de la finance qui y voyait de juteux bénéfices. Ce mouvement se traduit par une capacité renforcée des entreprises à imposer leurs prix (leur « pricing power »). La Banque des règlements internationaux (BRI) soulignait ainsi récemment dans son bulletin que cette capacité de formation des prix par les entreprises avait atteint des « plus hauts historiques »1.

Dans l’histoire du néolibéralisme, les dernières années ont été marquées par une évolution de plus en plus prononcée vers la constitution de rentes, que les politiques de libéralisation ne freinent pas mais, au contraire, alimentent. Lorsque les marchés sont ouverts, comme dans les années 1970-1980, on voit un moment de déconcentration qui, rapidement, se tarit sous l’effet même de la concurrence.

Récemment, on a pu le constater dans les secteurs technologiques, dans le commerce de détail, dans la téléphonie mais aussi dans la finance où les logiques de gestion d’actifs ont pris le pas sur les logiques de marché. Partout se sont constitués au mieux des oligopoles, au pire des monopoles de fait.

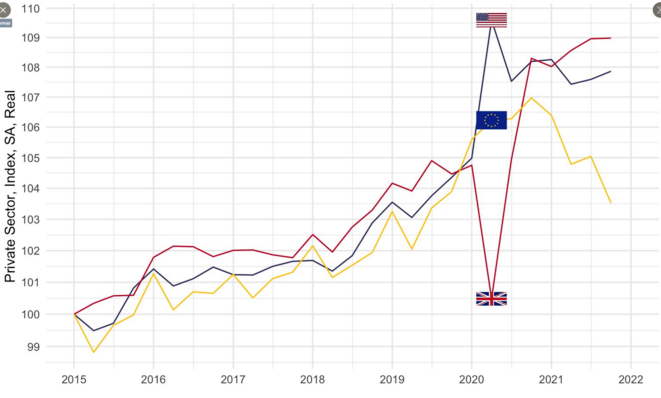

Salaire horaire réel, États-Unis, Union européenne et Royaume-Uni. © OCDE

Dès lors que les matières premières et les coûts de production hors salaires augmentent, on peut alors aisément plus que compenser ce mouvement par des hausses de prix en améliorant sa marge au passage.

Contrairement à ce que l’on essaie de faire croire, la crise actuelle est donc entièrement différente de celle des années 1970. Le mouvement n’est pas, comme le prétendent les économistes orthodoxes, une spirale « prix-salaires » mais une spirale « prix-profits » : ce sont les profits qui encouragent l’inflation et c’est ce mouvement qui conduit à sa transmission au reste de l’économie.

Le recul des salaires réels

Pour éviter que les gains de la hausse des prix ne soient grignotés par des hausses salariales correspondantes, les détenteurs de capital mettent en pratique une austérité salariale de fait en réduisant la valeur réelle des salaires. Et cela est d’autant plus aisé que, grâce aux « réformes structurelles » du passé, le monde du travail ne peut plus répondre aux pressions des prix et défendre son niveau de vie avec autant d’efficacité.

En France, selon la Dares, au premier trimestre, le salaire moyen dans le secteur privé a reculé de 2,3 % en termes réels. Mais le phénomène est le même aux États-Unis, au Royaume-Uni et en Allemagne.

Les syndicats sont affaiblis, les travailleurs isolés et menacés par des licenciements express et par des assurances-chômage affaiblies. Résultat : les salaires réels, autrement dit les salaires prenant en compte l’inflation, reculent. En France, selon la Dares, au premier trimestre, le salaire moyen dans le secteur privé a reculé de 2,3 % en termes réels. Mais le phénomène est le même aux États-Unis, au Royaume-Uni et en Allemagne.

Cette baisse a une signification simple : si les salaires augmentent moins vite que les prix, cela traduit une distorsion de la répartition du coût de l’inflation importée entre capital et travail. Et à une distorsion du même ordre dans la valeur ajoutée. Les travailleurs sacrifient donc une partie de leur niveau de vie pour sauvegarder les profits.

Le cœur de la dynamique inflationniste actuelle, ce sont donc les profits. Aux États-Unis, comme en France, les chiffres sont parlants. Le niveau de marge des entreprises françaises au dernier trimestre de 2021 est largement supérieur à celui de 2019, alors que le niveau de PIB est quasiment le même. Aux États-Unis, le niveau des profits est depuis 2020 à un niveau record.

Les déterminants de la hausse des prix entre 1979 et 2019 et de 2020 à 2021. © EPI

Une étude de l’institut états-unien EPI (Economic Policy Institute) montre clairement les différences avec les années 19702. La croissance des prix unitaires entre le deuxième trimestre de 2020 et le quatrième de 2021 est à 53,9 % imputable aux profits et à 7,9 % aux salaires. Des marges élevées, des salaires en berne : l’inflation des années 2020 n’est donc absolument pas celle des années 1970, ni même celle que la théorie standard défend.

L’inflation forte n’a pas sa source dans une demande excessive, dans une débauche monétaire quelconque ou dans une accélération des salaires causée par un hypothétique plein-emploi, mais dans une capacité des entreprises à sauvegarder leurs niveaux de profits par la hausse des prix et la compression des salaires réels.

L’inflation forte a sa source dans une capacité des entreprises à sauvegarder leurs niveaux de profits par la hausse des prix et la compression des salaires réels.

C’est tout le paradoxe de l’époque : l’organisation économique et sociale qui devait assurer des prix bas en échange de la modération salariale conduit à des prix élevés sans possibilité pour les salaires de s’ajuster. On en arrive alors à une situation assez rare où les revenus réels s’effondrent, laissant les ménages, surtout les plus pauvres, sans ressources.

Dans les années 1970, la perte de salaire réel dépassait rarement 1 %, soit la moitié de la perte du premier trimestre 2022… Mais le paradoxe n’est qu’apparent : si l’organisation néolibérale de la société vise à donner la priorité aux profits, alors c’est ce qu’elle produit, quelle que soit la dynamique d’inflation.

La course à l’abîme

Face à cette situation, le néolibéralisme reprend donc sa fonction principale : celle de sauvegarder et protéger le capital contre le travail. Alors même que la réalité économique vient fracasser tout le discours défendu depuis la fin des années 1970, on tente de recycler les recettes de cette époque pour faire croire que le maintien des salaires réels, autrement dit le maintien du niveau de vie des salariés, serait le mal absolu. Sans évoquer la question des salaires, alors même que depuis Salaires, prix, profits de Marx (1865)3, on sait que la question centrale de l’inflation est celle de la répartition de la charge entre salaire et profit4.

Samedi 14 mai, le gouverneur de la Banque de France5, François Villeroy de Gahau a ainsi affirmé que « tout le monde perdrait si l’on augmentait les salaires ». En février, c’était son homologue britannique Andrew Bailey qui réclamait une « modération dans les hausses de salaire » pour éviter « une perte de contrôle de la situation ». De leur côté, les gouvernements, à commencer par le gouvernement français, s’échinent par des mesures de subventions des profits (comme les « chèques énergie ») à modérer l’effet de l’inflation sur le consommateur pour contenir les demandes salariales. Ces numéros d’équilibristes se cachent derrière la rhétorique du « pouvoir d’achat » qui évite soigneusement de s’intéresser aux dynamiques en cours.

Tout cela prouve que la logique néolibérale reste puissamment à l’œuvre : la priorité des autorités demeure de sauvegarder les profits. L’ennui, c’est que cette logique commence à s’avancer dans l’impasse. Alors même que le néolibéralisme a enfanté l’inflation actuelle, il semble aussi vouloir accélérer vers le mur qu’il construit lui-même.

Car en cherchant à tout prix à comprimer les salaires et en utilisant l’arme de la hausse des taux pour éviter une spirale de la demande qui n’existe pas, on risque de faire basculer l’économie mondiale dans un nouveau cycle de récession et de provoquer une crise financière. Sans pour autant combattre au reste les sources de l’inflation et des pénuries, qui sont les tensions d’organisation de l’offre et le développement des rentes.

La récession qui vient

Cela signifie qu’une volonté de combattre l’inflation par la demande nécessitera un violent tour de vis et il n’est pas certain que les sociétés déjà affaiblies par des décennies de néolibéralisme en crise et par le Covid puissent le supporter. D’autant que la crise environnementale s’aggrave, faisant encore peser des risques sur les ressources.

Déjà, dans les pays émergents, les plus fragiles et exposés, par exemple au Sri Lanka, les situations politiques s’enflamment sous le coup des restrictions, de la hausse des prix et des pénuries. La prochaine récession risque d’être explosive.

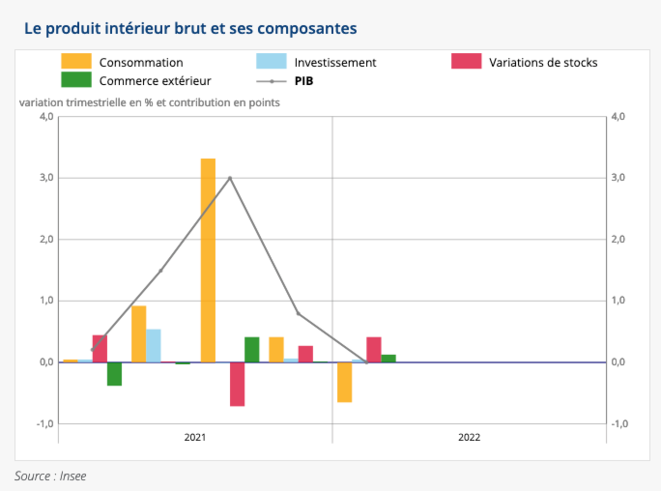

Évolution du PIB et de ses composantes. © Insee

En France même, au premier trimestre, la consommation a plongé de 1,3 %, menant à la stagnation du PIB trimestriel6. Une telle pression sur les salaires réels à la baisse est un fait d’une rare violence dans les économies avancées. Et l’on s’étonne, du reste, de la légèreté avec laquelle les dirigeants « responsables » jugent cette situation saine et normale.

Cette crise n’est pas un hasard. Elle est la traduction d’une impasse profonde : la baisse continuelle des gains de productivité que le néolibéralisme n’a pas freinée. Or c’est là le cœur du problème du capitalisme contemporain. Car si on ne peut pas augmenter la productivité, il n’existe aucun moyen pour les entreprises de compenser la hausse des salaires réels ni les effets d’une plus forte compétition.

Le seul moyen d’assurer la hausse continuelle des profits, ce sont les prix et la compression salariale.

Le seul moyen d’assurer la hausse continuelle des profits, ce sont les prix et la compression salariale. C’est la situation décrite par Ricardo en 1815 dans son Essai sur le profit7 et que la hausse de la productivité avait permis d’éviter jusqu’ici. L’inflation actuelle n’est donc pas un « accident », elle est constitutive de l’évolution profonde du capitalisme contemporain.

C’est aussi pourquoi toute tentative de solution « interne » à cette crise viendra se fracasser sur cette réalité. Il n’est pas possible de se contenter de relancer la demande ou la concurrence, pas davantage qu’il n’est possible de sauvegarder la rente elle-même. Partout, les portes semblent fermées. La logique de rente viendra briser toute tentative « sociale-démocrate » et conduira à une crise sociale et économique, comme le disait déjà Ricardo. Sans compter que, dans tous les cas, ces dynamiques deviennent mortelles au regard de l’évolution de la crise environnementale et hautement inflammables sur le plan social.

La seule option semble de briser la dynamique actuelle du mode de production par un changement radical où la génération de profits ne sera plus centrale.

Dans ce cadre, la seule option semble de briser la dynamique actuelle du mode de production par un changement radical où la génération de profits ne sera plus centrale. Cela peut passer par des mesures de contrôle d’urgence visant à « casser » la dynamique actuelle : contrôle des prix, indexation des salaires, gestion des pénuries par le rationnement et taxes sur les profits. Mais il faudra ensuite « assumer » la casse des entreprises rentières que supposent ces mesures et réorganiser entièrement par la planification et par la démocratisation le mode de production. C’est parce qu’elle ouvre inévitablement de tels débats et de telles tensions que cette crise inflationniste change tout.

Cet article a été initialement publié sur Mediapart, le 18 mai 2022.

Footnotes

- «Are major advanced economies on the verge of a wage-price spiral ?», BIS Bulletin, 4 mai 2022.

- « Wage growth has been dampening inflation all along—and has slowed even more recently », Economic Policy Institute, 12 mai 2022.

- Karl Marx, Salaires, prix, profits, 1865.

- Romaric Godin, « L’inflation relance le débat sur l’augmentation des salaires », Mediapart, 25 janvier 2022.

- « Le Gouverneur de la Banque de France, invité de « C à Vous » | Banque de France », Youtube, 12 mai 2022.

- Romaric Godin, « L’économie française sous la menace de la hausse des prix », Médiapart, 9 mai 2022.

- David Ricardo, An Essay on Profits, Londres, 1815.